相続税の節税計算(基本)申告の有無と計算方法

相続が発生したら、わかりやすく基本から説明いたします。法定相続人は?法定相続分は?いくらの財産以上だったら相続税申告がいるの?などです

相続税の有無判断から計算方法まで解説(相続の基本)

相続できる人は誰?

対策を立てるにしても、相続の知識が理解できていなければ、「どこから手をつけてよいのかわからない」という心配もあるかと思いますので、相続の基礎的なことについてお話ししていきたいと思います。

相続できる人はどんな人?

被相続人の財産を受け継ぐことができる人は「法定相続人」といい、民法886条~894条で定められています。

法定相続人以外で財産を受け継ぐことができるのは、「遺言で指定された人および、相続人が誰もいない場合に被相続人と生前中に特別の縁故があった人で、かつ裁判所が認定した人」です。

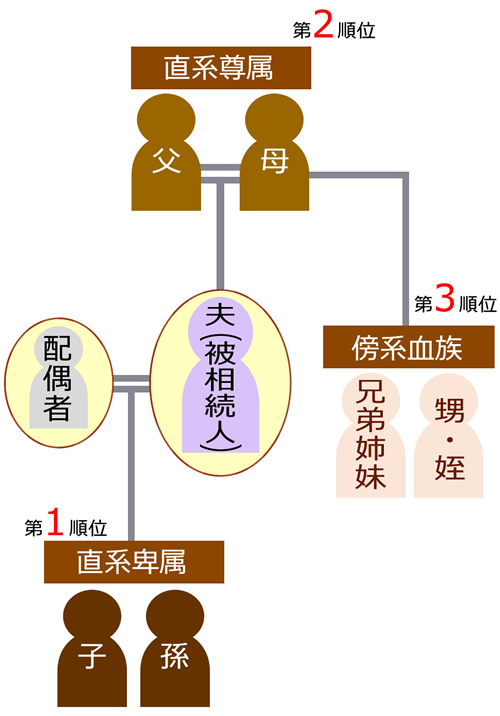

法定相続人の範囲は、法律上の夫または妻である「被相続人の配偶者」と血のつながりのある「被相続人の子・孫などの直系卑属と養子」、「被相続人の父母(直系尊属)」、「被相続人の兄弟姉妹(傍系血族)」で、配偶者以外は一定の順序で相続人となります。

被相続人の配偶者は、常に相続人となりますが、内縁の夫や妻は含まれません。

配偶者以外の人は図の順番で配偶者と一緒に法定相続人となります。

次に、それぞれの場合について説明します。

被相続人に子・孫などの直系卑属や養子がいる場合

配偶者と子が法定相続人です。

配偶者が死亡している場合は、子だけが法定相続人となります。

子の中には、胎児、養子、非嫡出子(法律上の婚姻関係以外の男女との間で生れた子)も含まれます。

なお、相続税の計算上は実子がいる場合は1人、いない場合は2人まで養子は法定相続人にカウントされますが、これは相続税法の中だけの取扱いで、民法上の相続権に人数制限はありません。

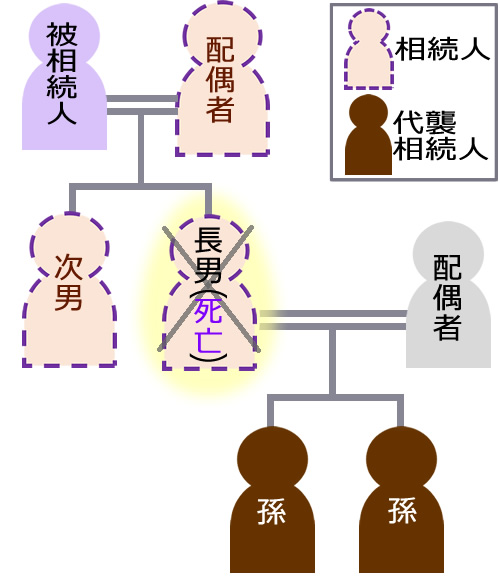

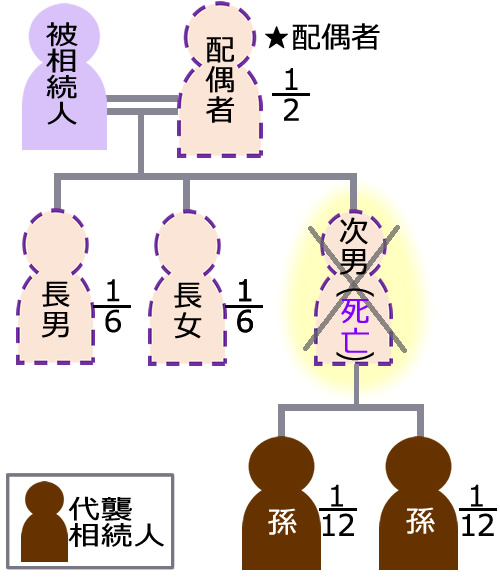

被相続人の子がすでに死亡している場合は、子の直系卑属(孫)が法定相続人となります。

これを「代襲相続」といいます。

なお、子も孫も死亡しているときは、ひ孫が法定相続人となります。

≪関連ページ≫ ●相続税の節税は選ぶ税理士で変わる!申告や対策の方法を税理士法人が解説

被相続人に子・孫(直系卑属)がいない場合

配偶者と被相続人の父母が法定相続人です。

配偶者が死亡している場合は、被相続人の父母だけが法定相続人となります。

また、被相続人の父母が死亡しているときは、祖父母が法定相続人となります。

なお、被相続人の配偶者の父母は血のつながりがないため、法定相続人にはなれません。

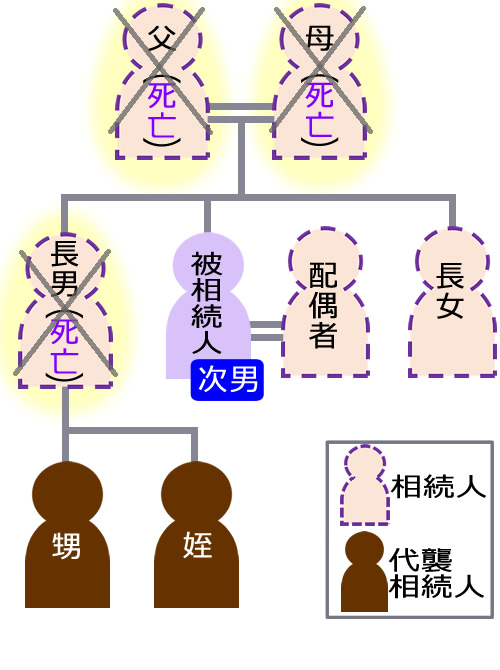

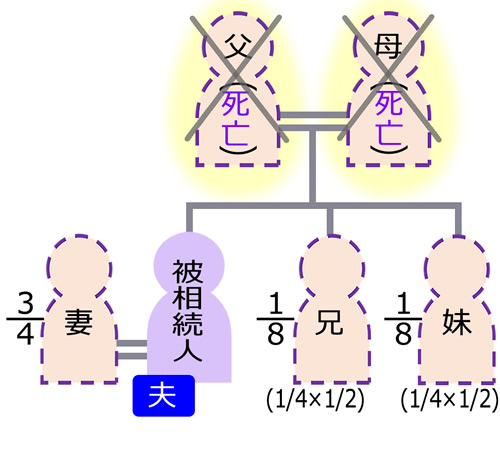

被相続人に子(直系卑属)も父母(直系尊属)もいない場合

配偶者と被相続人の兄弟姉妹が法定相続人です。

配偶者が死亡している場合は、被相続人の兄弟姉妹だけが法定相続人となります。

また、被相続人の兄弟姉妹が死亡している場合は、被相続人の兄弟姉妹の子(甥や姪)が法定相続人となります。

甥、姪は代襲相続にすることができますが、甥、姪の子は相続することはできません。

配偶者以外の法定相続人の順番

代襲相続/孫が代襲相続人になる場合

代襲相続/甥・姪が代襲相続人になる場合

相続税の対象となる財産とは?

相続税の課税対象となる財産には、被相続人が持っていた現金はもちろん、預貯金、土地、建物、有価証券、ゴルフ会員権、商売に関する売掛金などがあり、金銭に見積もる事ができる経済的価値があれば、そのほとんどが対象となります。

さらに、被相続人の死後に支払われる死亡退職金、被相続人が保険料を負担していた場合の死亡保険金、生前贈与していたつもりでも法的に贈与が成立していない名義財産や、場合によってはヘソクリも遺産として課税されます。

ここで大切なのは、①金銭以外の相続財産の評価額の算出、②生前贈与が民法に照らして成立しているか否か、③配偶者の「ヘソクリ」が家事などの労働の対価として主人承諾のもとで支払われたものか否かなど専門家としての判断です。

他方、相続税は自主申告制度で、申告する人が財産を評価して税務署に申告する方法をとります。

そのため、適正額以上に土地など財産を高く評価して申告すると、本当は納めなくていい税金を納めてしまうことになります。

税務署は適正額を下回る低い評価の場合には修正申告を促しますが、上回る評価をした場合には申告者が間違いを申し出ない限り、何もしてくれません。

とくに土地や建物の評価は金額が莫大であり、正しい評価額を算出するには不動産の専門知識が必要となります。

土地評価の専門知識を持たない税理士や税務署の机上の指導だけで土地の評価額を算出すると、多くの場合、高い評価額になってしまい、相続税だけでなく、他の相続人からも誤解を招き遺産分割協議でも損をしてしまいます。

一方、生前贈与やヘソクリについては、税務調査の際に否認されて、遺産として相続税が追徴となるケースも多くあります。

それは、申告準備段階での贈与成立や財産の帰属性について法的検証の甘さからくるものです。

申告もれとなったのは遺産分割協議もれになることも多いため、さらに注意が必要となります。

やはり、相続だけはふだん、所得・法人税でお世話になっている税理士とは別に、経験豊富な専門家に相談されることをおすすめします。

法律で定められている遺産の分け方は?

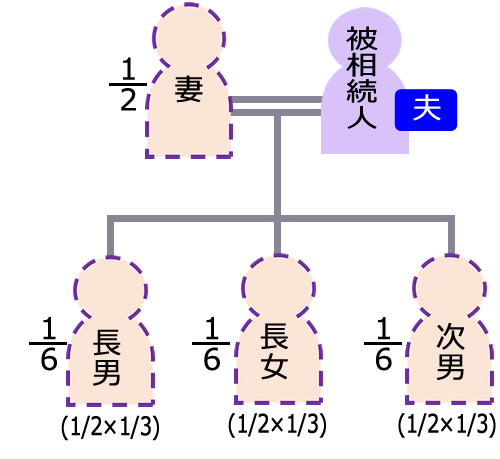

民法では、各相続人が受け継ぐことができる割合が決められています。 それを「法定相続分」といいます。配偶者と被相続人の子(直系卑属)が法定相続人の場合

配偶者が2分の1、子が2分の1、子が2人以上の場合は2分の1から均等に分けます。

つまり、子が2人いたなら、この法定相続分は全体の4分の1、子が3人いたなら、この法定相続分は全体の6分の1となります。

※被相続人の父母が存命、死亡にかかわらず

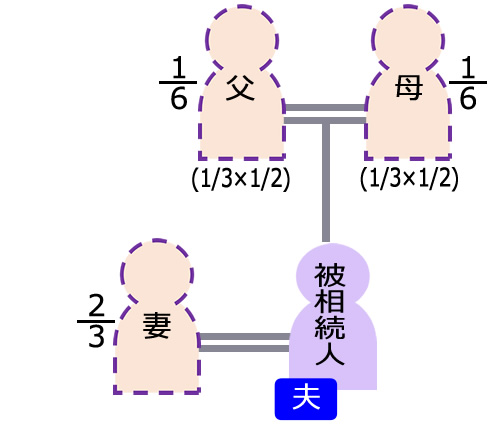

配偶者と被相続人の父母(直系尊属)が法定相続人の場合

配偶者が3分の2、父母が3分の1、父母ともにいる場合は3分の1から均等に分けます。

つまり、6分の1ずつとなります。

※被相続人に子がいない場合

配偶者と被相続人の兄弟姉妹(傍系血族)が法定相続人の場合

配偶者が4分の3、兄弟姉妹が4分の1で、兄弟姉妹が2人以上の場合は、4分の1から均等に分けます。

ただし、配偶者が死亡している場合は、法定相続分は人数割となります。

なお、法定相続分は遺言がない場合や相続人の間で遺産分割の合意ができない場合の遺産の取り分ですから、必ず法定相続分で遺産分割をしなければならないわけではありません。

また、相続人の中には生前中に被相続人に暴力を振るった人がいたり、殺人を犯した人がいたりする場合、これらの人は一定の要件の下、相続人にはなれません。

※被相続人に子がいない場合

「代襲相続」の場合の法定相続分

代襲相続とは、相続すべき人が被相続人より先に死亡している場合に、その子や孫が相続すること。

代襲相続・・・※第1相続人の代襲は永遠に続くが、兄弟姉妹の場合は、その子ども、つまり甥・姪までである。

相続税の算出方法はどうなっているの?

相続税算出の全体像について説明します。

そう増税は大きく分けて、次の過程を経て算出されます。

正味財産から基礎控除額をマイナスして課税対象額を出す

正味財産に3年以内の生前贈与分と「相続時精算課税制度」による贈与分を加算して、そこから基礎控除額をマイナスして課税対象額を算出します。

たとえば、正味財産4億円、相続人は配偶者と子2人の合計3人、法定相続運で遺産分割した場合なら、まず、基礎控除額は

| 3000万円 + (600万円 × 3人) = 4800万円 |

| 4億円 - 4800万円 ~ 3億5200万円 |

課税対象額を法定相続分に分けて税率を載せて相続税額を出し、その合計額が相続税の総額となる

上記で算出された課税対象額3億5200万円を法定相続分で分けます。

例では配偶者2分の1、子が2人いるので、子1人当たり4分の1となり、次の金額になります。

| 配偶者 1億7600万円 子 A 8800万円 子 B 8800万円 |

| 配偶者 1億7600万円 × 40% - 1700万円 = 5340万円子 A 8800万円 × 30% - 700万円 = 1940万円子 B 8800万円 × 30% - 700万円 = 1940万円 |

相続税の総額を相続人それぞれの実際に取得した額で按分する

法定相続分で取得したとすると各人の相続税は| 配偶者 9220万円 × 2分の1 = 4610万円子 A 9220万円 × 4分の1 = 2305万円子 B 9220万円 × 4分の1 = 2305万円 |

相続税額の2割加算の対象者の税額を2割増しにする

2割加算の対象になる人

相続人の兄弟姉妹、法定相続人以外、被相続人の養子である孫については税額が2割増しになります。相続税額の2割加算の対象者の税額は2割増しの計算例

各相続人に適用される控除を差し引いた額を相続税として納税する

各相続人に適用される人的控除・贈与税控除(先払いしている贈与税)などを差し引いた額を相続税として納税します。

⇒ 相続税の税額控除【贈与財産の加算と税額控除(暦年贈与)】

また代表的な税軽減特例として「配偶者の税額軽減」があります。

これは配偶者を対象とした制度で、配偶者が実際に取得した遺産額が1億6000万円以下または、法定相続分以下であれば、配偶者の相続税額は0となります。

子A、Bが取得した遺産に対する相続税額は、遺産総額4億円のケースでは、A、B合計で4610万円となります。

その他、相続人が未成年であった場合は「未成年者控除」が、障害者であった場合は「障害者控除」が、被相続人が過去10年以内に相続税を払っている場合には、払った相続税を一部控除できる「相次相続控除」が、また、外国でも相続税に相当する税を払っているなら「外国税額控除」がそれぞれ適用されます。

未成年者控除は、相続人が20歳になるまでの年数1年につき、10万円が控除されるもので、子Aが16歳だったら4年 × 10万円で40万円が控除されます。

また障害者控除は、相続人が85歳になるまで同じく年数1年につき、10万円が控除されるものです(特別障害者の場合は、控除額が2倍になります)。

これら未成年者控除税額や障害者控除税額は、それぞれ対象となり納税者の税額から引ききれないときは、その対象者の扶養義務者の相続税額から控除することもできます。

ですから、相続税の節税を考える際には、この特例を満額使いきれる遺産分割をすることがコツといえるでしょう。

相次相続控除は、今回の相続開始前10年以内に今回の被相続人が、相続・遺贈や相続時精算課税贈与などにより取得した財産に対して相続税が課されていた場合には、その際に課された相続税の内、一定部分が今回の相続税から控除できるという制度です。

ですから、たとえば親から過去10年以内に遺産を相続し、相続税を払った子が、その遺産を持ったまま今回死亡したという場合に適用できる制度です。

また、外国税額控除とは、国外にある財産を相続した人が、その外国で相続税に相当する税が課され、日本でも相続税が課される場合に、日本の相続税額から外国で貸された相続税相当額を控除できるという二国間での二重課税控除の趣旨の制度です。

相続税が0円となったが、相続税申告は必要?

「配偶者の税額軽減」や「小規模宅地特例」を使って、相続税が0(ゼロ)になる場合は申告が必要です。

民法上の遺産分割の原則

ここで、遺産分割の基礎をあらためておさらいしておきましょう。

遺産分割協議とは、きちんとした遺言書がない場合、相続財産の分け方を話し合うことです。

民法906条には次のことが書かれています。

| (民法906条) 遺産の分割は、遺産に属する物又は権利の種類及び性質、各相続人の年齢、職業、心身の状態及び生活の状況その他一切の事情を考慮してこれをする。 |

つまり、遺産分割は適材適所で相続をするのが一番よい、と規定しています。

これは決して強制力のある条文ではありませんので、ひとつの参考、方向性として考えてみてくださればけっこうです。

では、次に、話し合いで遺産分割協議が成立した場合の遺産分割の効力について説明します。

これは、民法909条に定められています。

| (民法909条) 遺産の分割は、相続開始の時にさかのぼってその効力を生ずる。 ただし、第三者の権利を害することはできない。 |

これは、たとえ相続開始から数か月後や数年後に遺産分割協議が整ったとしても、その分割協議によって取得した財産は死亡日にさかのぼって、その人のものになるということです。

ただし、賃貸不動産の賃料だけは、平成17年9月8日の最高裁判例によって、それとは別に合意が必要となっています。

また、相続人が被相続人から生前贈与などを受けていた場合、遺産分割で考慮すべしという条文もあります。

民法の903条です。| (民法903条) 共同相続人中に、被相続人から、遺贈を受け、または婚姻、養子縁組のため若しくは生計の資本として贈与を受けた者があるときは、被相続人が相続開始の時において有した財産の価額にその贈与の価額を加えたものを相続財産とみなし、前三条の規定により算出した相続分の中からその遺贈または贈与の価額を控除した残額をもってそのものの相続分とする。 |

とあり、民法では、相続人に対する生前贈与はあくまでも遺産分割時の相続分の先渡しにすぎないと規定されているのがわかります。

ですから、生前贈与によって先にもらったもの以外に、さらに法定相続分をもらう権利は、民法では規定されていないのです。

要するに、特定の相続人だけが生前贈与をたくさんもらっているという事を、他の相続人が知って指摘すれば、もらっていた相続人は窮地に立たされるということを意味します。

もっと言えば、生前贈与を受けていたことを他の相続人が知っているか否かが、遺産分割の時の一つの争点になるということがわかります。

なお、もらった財産がずいぶん過去に贈与されたもので、お金でも土地でも、現在とは価値が違う場合もあります。

この場合、どの時点の価値で扱われるのでしょうか。

これは民法904条にあります。

| (民法904条) 前条に規定する贈与の価額は、受贈者の行為によって、その目的である財産が滅失し、またはその価格の増減があった時であっても、相続開始の時においてなお現状のままであるものとみなしてこれを定める。 |

価値は相続開始時点のものとして引き直されるのです。

また最近は、被相続人の存命中に、同居する相続人が介護などで大変苦労をするケースも多く見受けられます。

その同居相続人にしてみると、「自分は一生懸命介護をした。しかし、同居していない相続人は面倒も見ていないのに法定相続分だけ主張をする」と考えるのも無理はありません。

実際に介護の苦労をしていない人が、同等の相続を受けるのは、心情的に耐えられない人も多いでしょう。

これについては、民法904条の2で規定されていますが、結論から申し上げれば、かなり厳しい規定と言わざると得ません。

他の相続人よりも多くの寄与は主張できないというのです。

| (民法904条の2) 共同相続人中に、被相続人の事業に関わる労務の提供又は財産の給付、被相続人の療養看護その他の方法により被相続人の財産の維持又は増加について特別の寄与をした者があるときは、被相続人が相続開始の時において有した財産の価額から共同相続人の協議で定めたその者の寄与分を控除したものを相続財産とみなし、第900条から第902条までの規定により算出した相続分に寄与分を加えた額をもってその者の相続分とする。 |

この条文に示されているように、特別寄与とはあくまでも事業に関する労務の提供や、財産を増やすのを手伝った場合、療養看護によって、相続人自身の財産を拠出して被相続人の面倒を見た場合に法廷相続分にプラスしてもらえる分と解釈されています。

ですから、単に父親の経営する会社で適正な対価を得て勤務していただけでは、特別寄与にはなりません。

たとえば農家や商店などで親の仕事を手伝っていたけども、給与ももらわなかった、そんな場合は特別の寄与があるわけです。

また、「親が子を扶養する」、「夫が妻を扶養する」のは、法律上の付与義務を尽くしたにすぎず、特別寄与には当たらないというのが、民法の考え方といえるでしょう。

子が自己の出費で親を療養させたり、看護したりといった事実があった場合、その療養看護費は寄与分となり、被相続人の財産から支出されますが、それだけというのが通説です。

つまいり、面倒を見たくらいでは特別の寄与分が認められない場合が大半です。

逆に、被相続人の存命中に看護や療養をし、療養用に自己資金を出したのであれば内容をメモ書きにして、領収書を保存しておくことをおすすめします。

そうすれば、それらは寄与分となる可能性があるということです。

これが民法上の遺産分割の原則です。

⇒ 相続税節税の為の2次相続を見据えた「相続財産の遺産分割方法」の提案

≪関連ページ≫

●相続税の非課税限度額はいくらまで?非課税限度額の計算方法を解説

●相続税の計算方法〜相続税がかからない場合や実際の相続税申告について詳しく解説

●死亡保険金を受け取った時に発生する税金は?保険金と給付金の違いとは?

●法定相続分について詳しく解説!遺産の計算方法や相続した時の割合などは?

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計2,950件を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地評価の実務

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

税務調査対策

このサポートを詳しく見る

書類取得の代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地承継、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。