相続税について、相続がはじめての方からご質問が多かった内容をピックアップしてみました。

Q1. 相続税の課税対象となる財産とは

A1.

相続税の課税対象となる財産には、被相続人が持っていた現金はもちろん、預貯金、土地、建物、有価証券、ゴルフ会員権、商売に関する売掛金などがあり、金銭に見積もることができる経済的価値があれば、そのほとんどが対象となります。

さらに、

被相続人の死後に支払われる死亡退職金(※)、被相続人が保険料を負担していた場合の死亡保険金(※)、生前贈与していたつもりでも法的に贈与が成立していない名義財産や、場合によってはヘソクリも遺産として課税されます。

※ 死亡保険金や死亡退職金は、法定相続人全員が受取った総額が

非課税枠(500万円×法定相続人の数)を超える場合

反面、財産の性質によってかからないものもあります。

お墓や仏壇、国や地方公共団体、特定の公益法人等への寄付した財産などがあげられます。

Q2. マイホームを持っていると相続税がかかるというのは本当ですか?

A2.

必ずとは言えません。土地の評価にもよります。

平成27年以後の相続税改正により、都市圏を中心に課税対象者は大幅に増加するようになりました。

要点は、

相続税の基礎控除というものが従来の6割に下がったのが申告義務者が大幅に増えた原因です。

例えば相続人が3人の場合、

従来では、遺産額が8,000万円を超える方だけが相続税の申告義務がありましたが、H27.1以降の死亡は遺産額が4,800万円を超えれば、相続税の申告をしなければならなくなりました。

ご自宅の時価が土地3,000万円+建物500万円=3,500万円

預金が1,500万円とすると、これで計5,000万円になり妻と子2人の場合の基礎控除4,800万円を超えるので相続税申告義務者が生じるわけです。

Q3. 相続税はいつまでに申告しなければいけないのでしょうか?

A3.

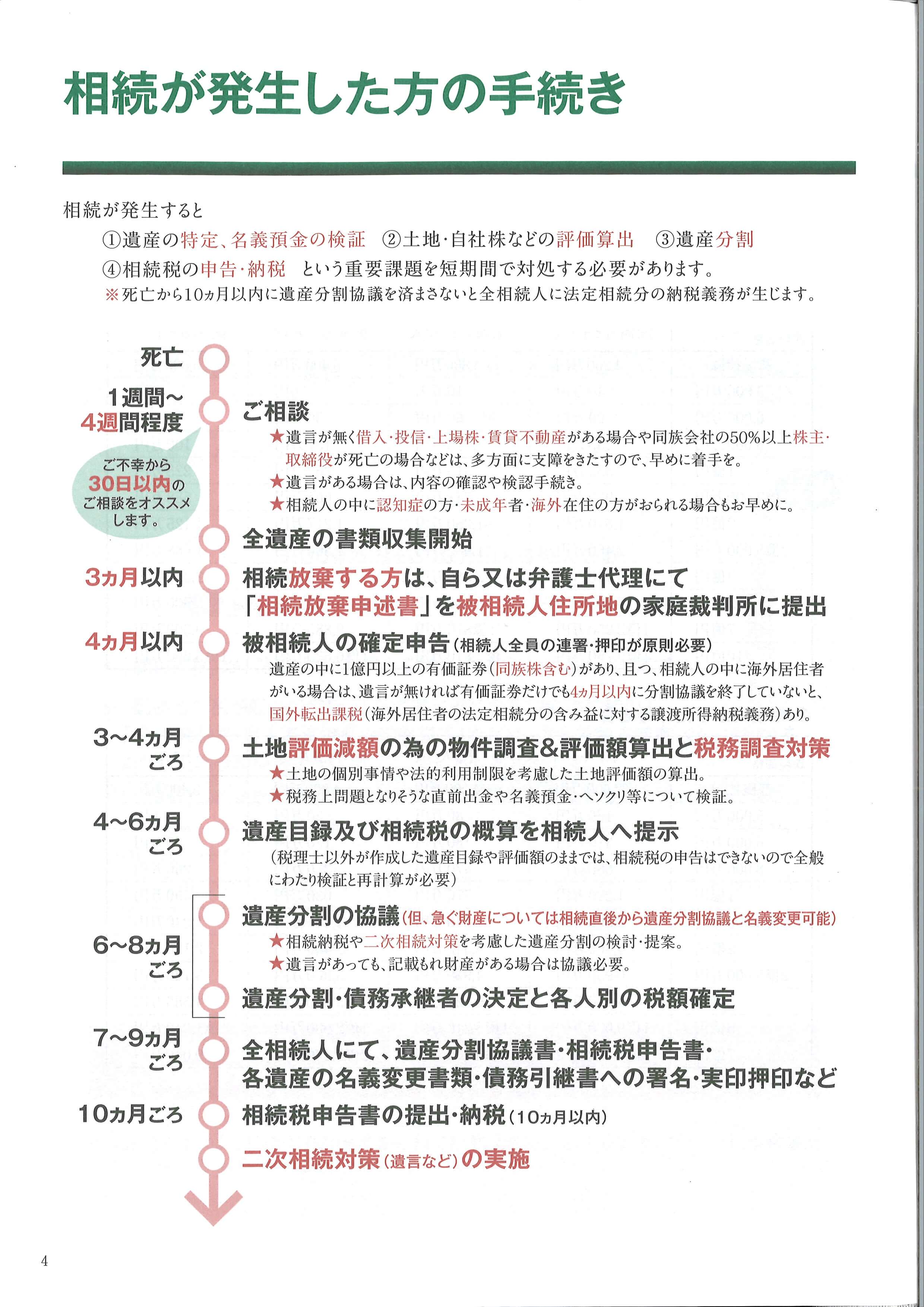

被相続人が死亡をしたことを知った日の翌日から10ヶ月以内です。

相続人によっては遠方に住んでいるなどの理由により知った日が遅れる場合もあると思います。

それでも知った日の翌日から10ヶ月以内です。

そうなると相続人間で申告期限が違ってくることもあります。

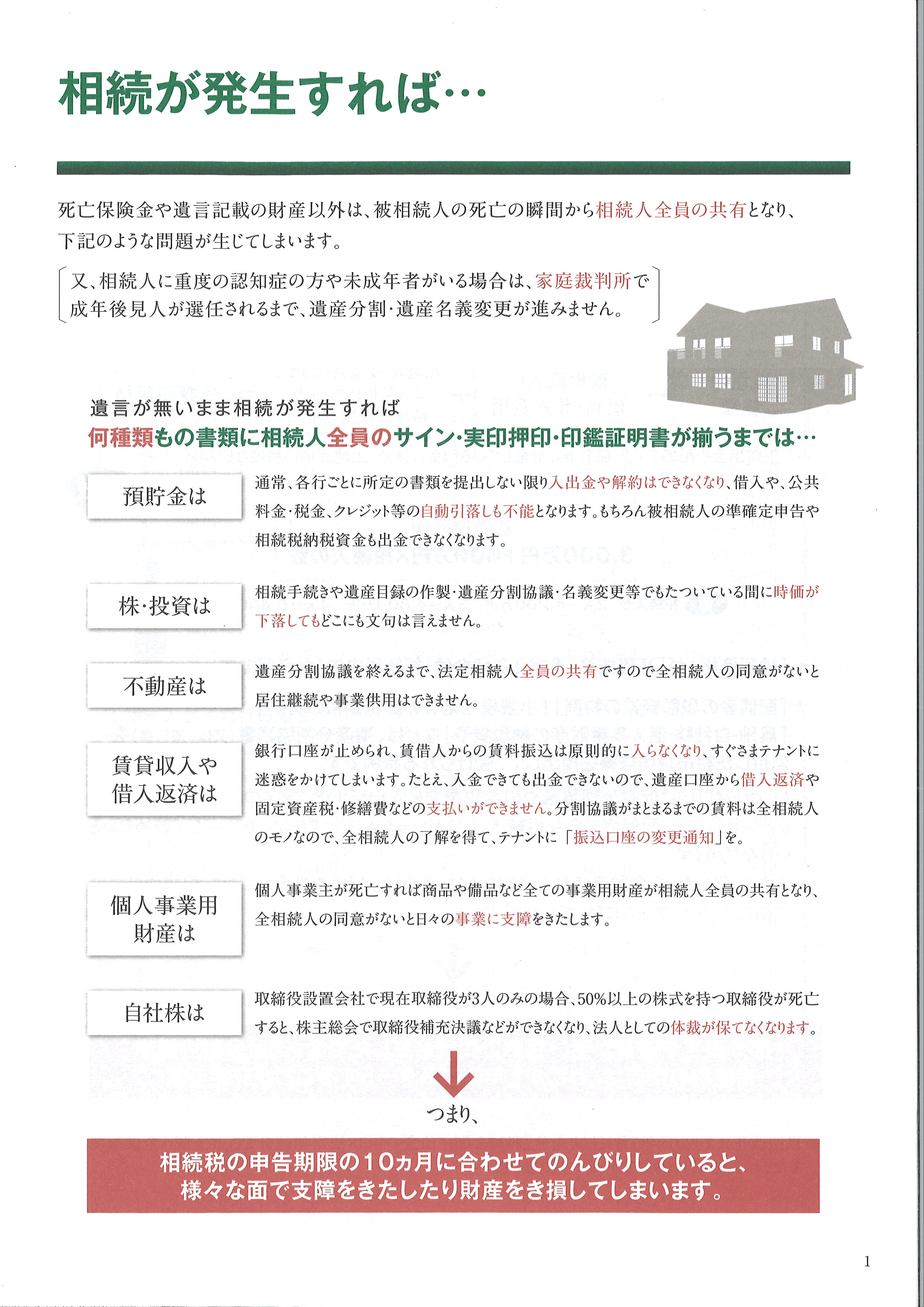

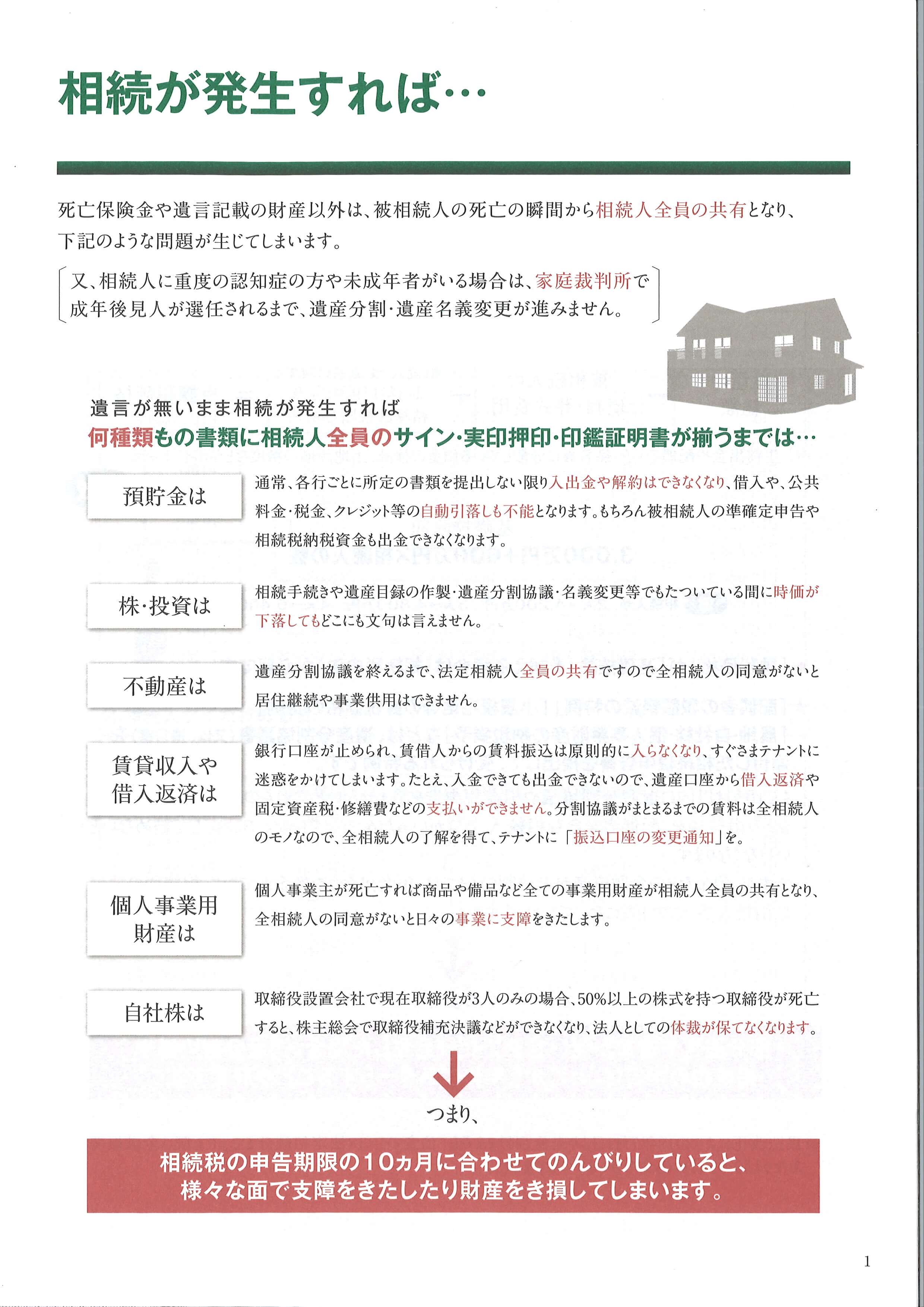

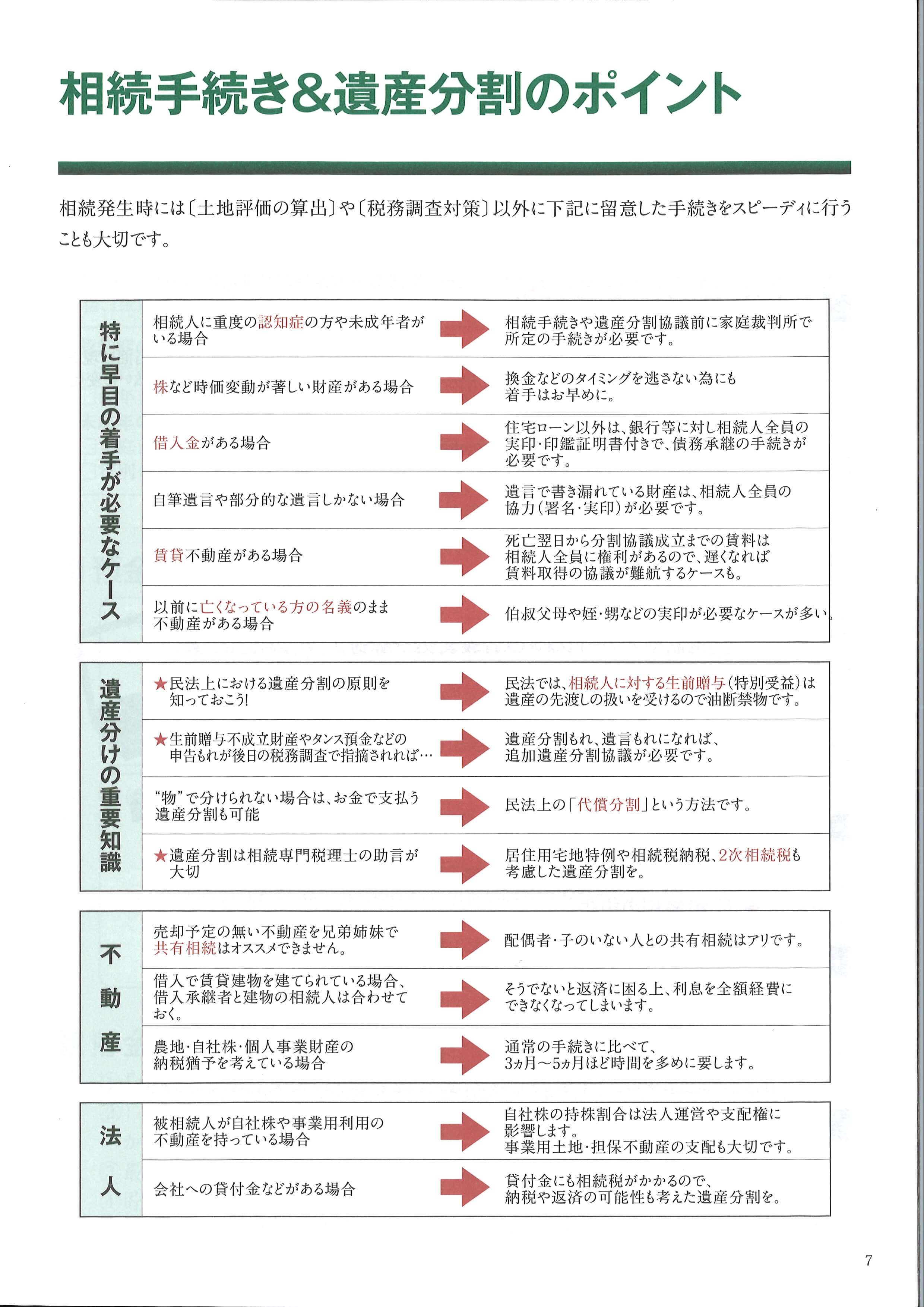

遺産の総額が基礎控除を超えているにもかかわらず、もし10ヶ月以内に遺産分割協議と相続税申告を済ませないと、様々な特例を受けられないままの相続税を相続人全員で分担して納めないといけなくなります。

おまけに、亡くなった方の預金出金や上場株・投資信託の売却は、相続人全員の実印・印鑑証明が揃わないとできないので、その納税は相続人の全額自腹になってしまいます。

(その後3年以内に遺産分割協議がまとまれば相続税の還付申告は可能ですが 二度手間です。)

ということは、遺産分けの話合いや相続税申告は早目にスタートしないと間に合わないというこです。

Q4. 葬式費用は相続財産から差引くことができると聞きました。 領収書がもらえなかったら、差引くことはできないのでしょうか?

A4.

お寺に払った戒名料や、お手伝いしてくれた人に払ったお礼など、

領収書をもらえない場合があります。

領収書がなくても差引くことは可能です。

しかし、後々トラブルにならないように、

いつ、だれに、何に対していくら支払ったかをメモで残しておくことをお勧めします。

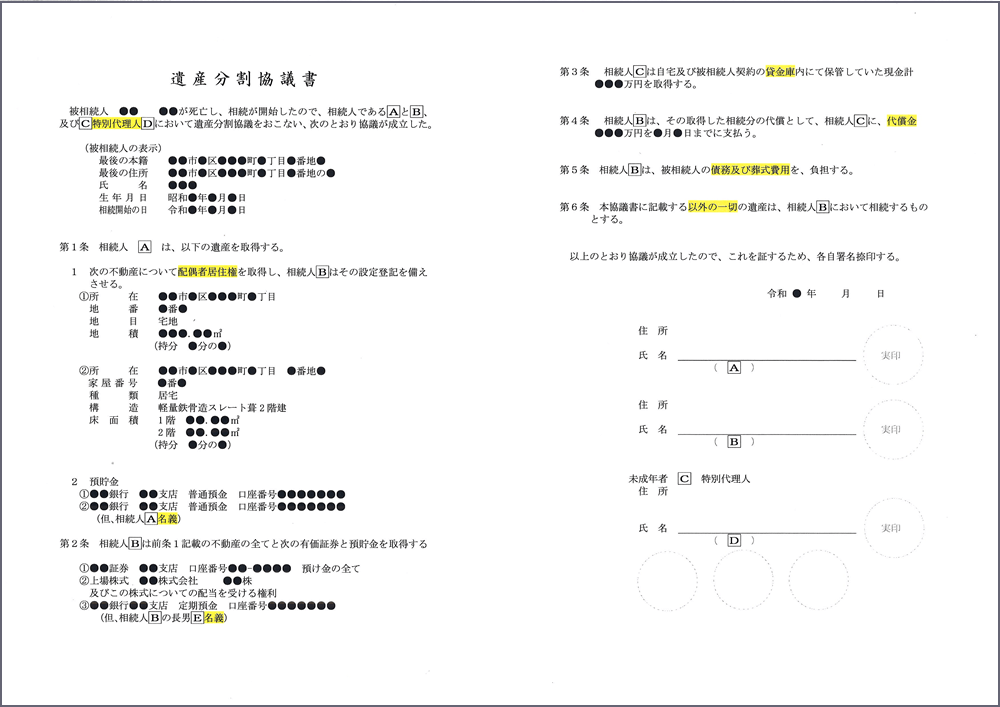

又、葬式費用は実際に負担された方の相続財産から控除する形式をとるので

弊社では遺産分割協議書で負担することが決まった方を記載するようにしています。

これは、未払医療費などを債務控除する際も同様です。

Q5. 相続税の申告で注意しなければならないことは?

A5.

相続申告は、

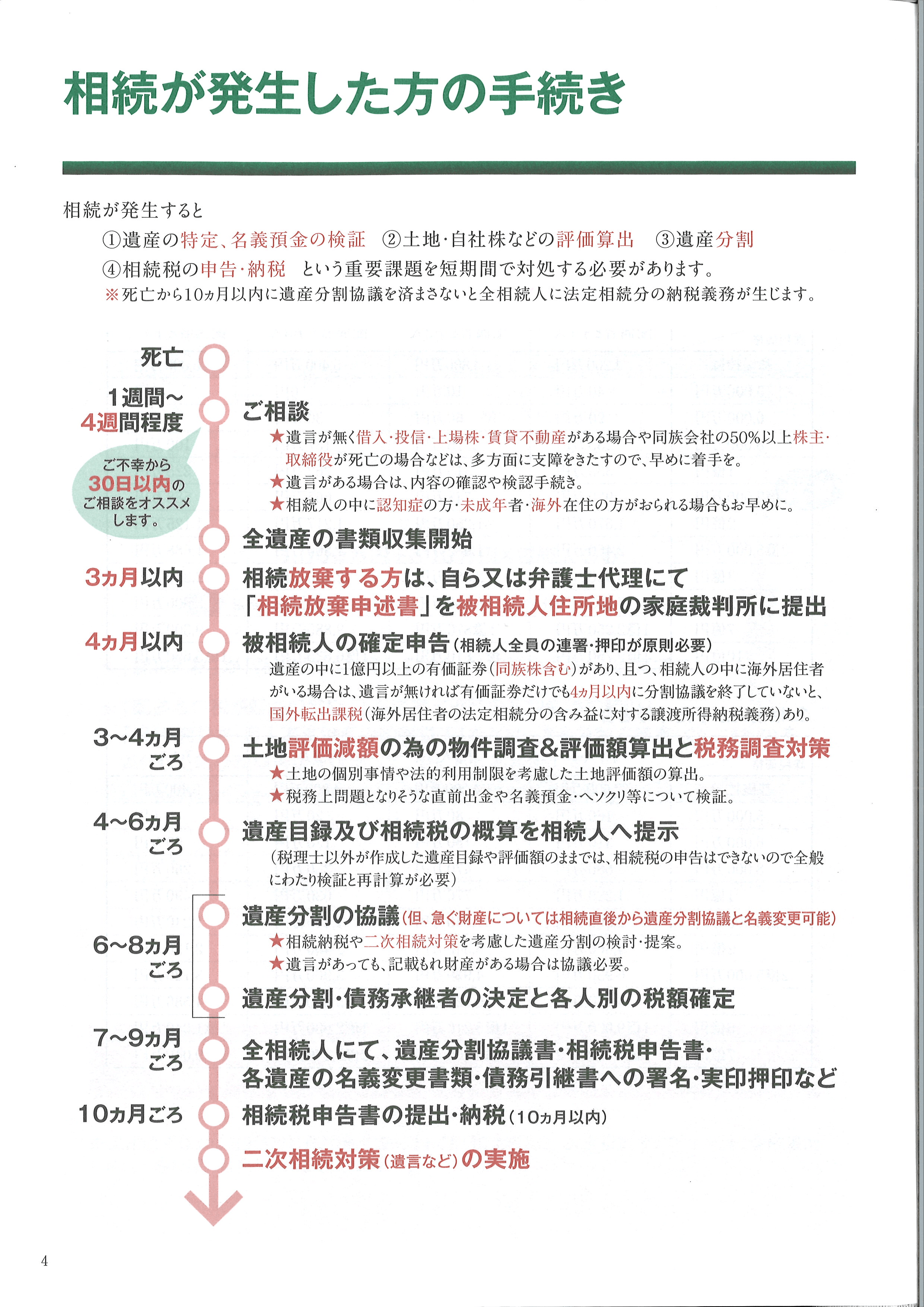

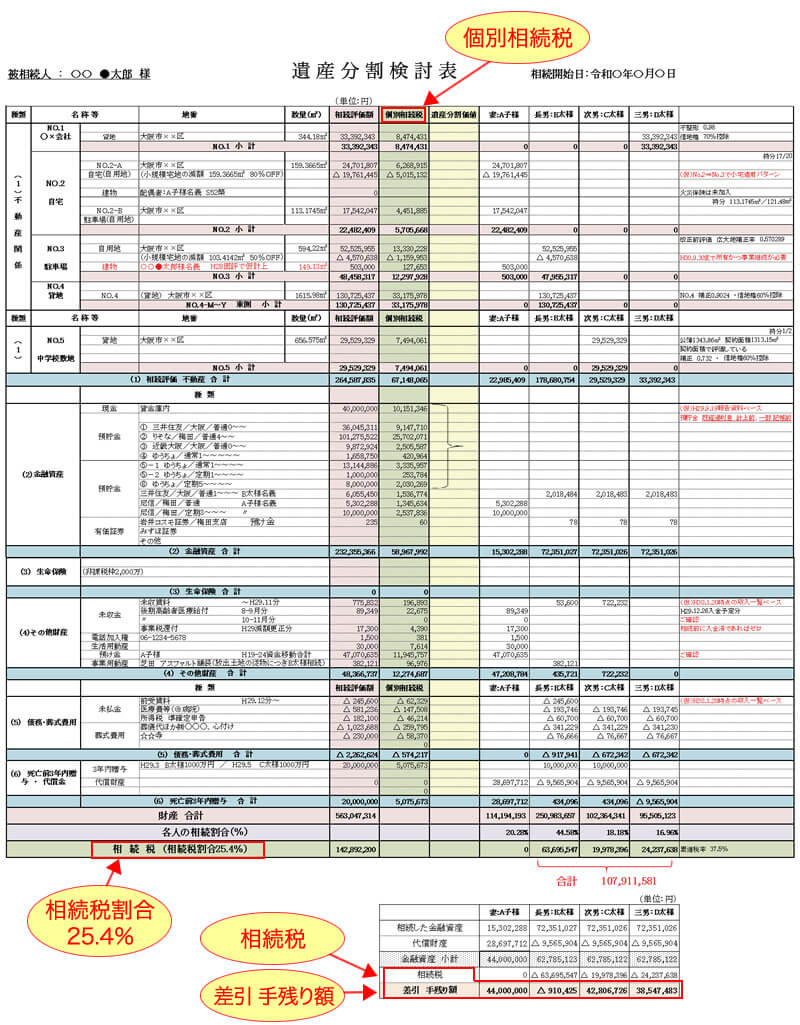

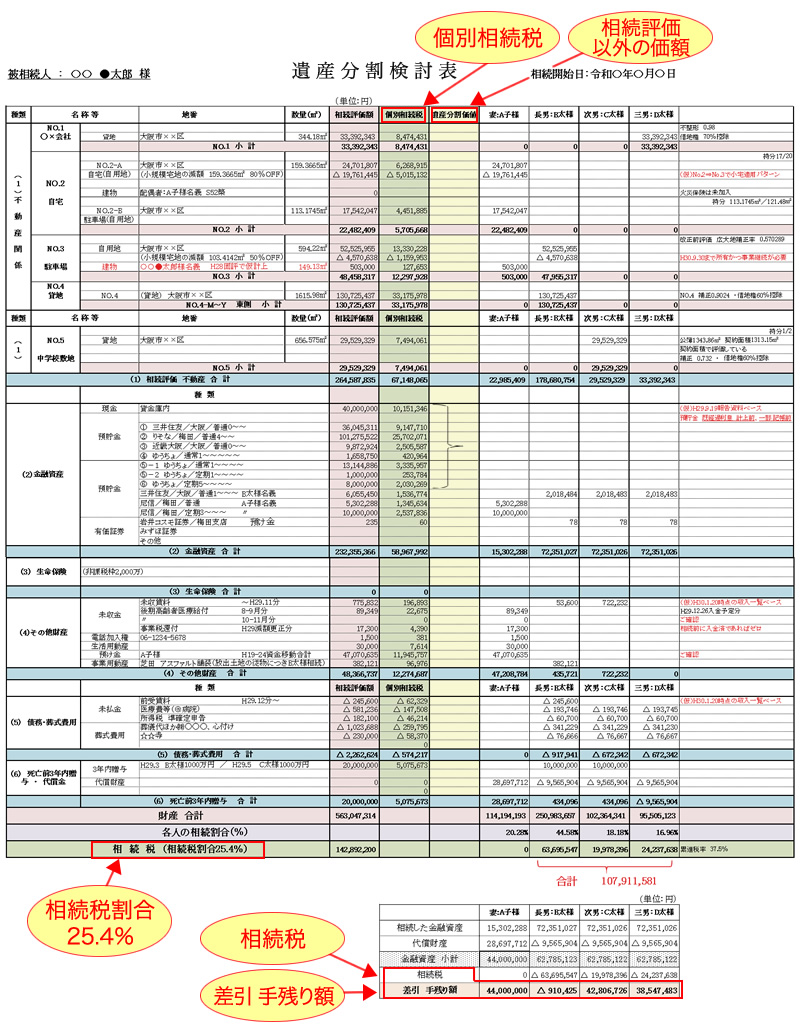

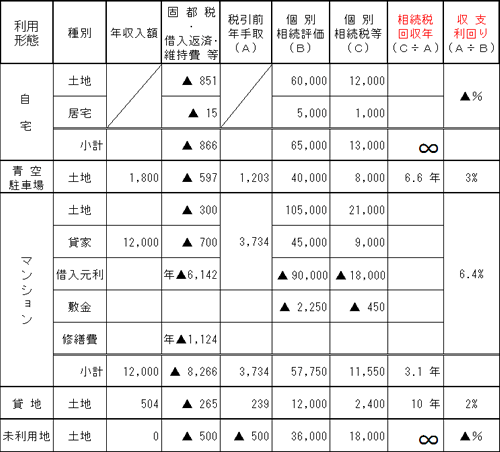

- (1)土地評価

- (2)税務調査のポイントとなる生前分散資金(贈与・ヘソクリ)を ガードできるかどうか

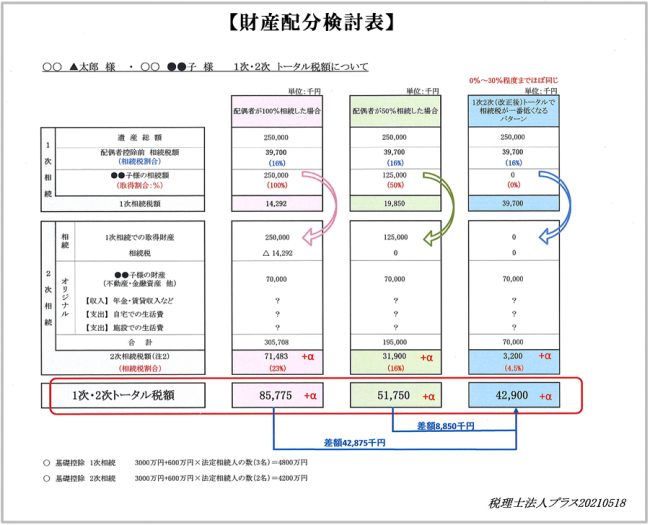

- (3)納税や生活資金、二次相続(2次相続)まで考えた遺産分割アドバイスがポイントです。

土地評価については、Q10.をご覧頂きたいのですが、それ以外の最近の傾向として、亡くなった人の名義ではない財産であっても、税務署は、実質的に亡くなった方が管理していた財産や相続人が契約者となっていても

亡くなった方が保険料を支払っていた保険契約などは相続財産では?と

申告後でも追及してきます。

昔と違って税務署はよく調べていますので、注意が必要です。

などをご覧下さい。

Q6. 区分所有マンションの評価方法が変わるとTVで見ましたが、どのように変わるのでしょうか。

A6.

令和6年(2024年)1月1日以降の贈与や相続発生分から大多数のマンション評価が上がります。

従来のマンションの相続税評価額は実勢価格の3割程度だったのですが、一戸建ては実勢価格の6割程度になっていました。格差を是正しないと相続税の節税目的の区分所有マンション投資を助長してしまうのを抑制する目的で国税庁が改正しようとしています。

≪関連ページ≫

★マンションの相続税評価の改正、令和6年(2024年)1月~