小規模宅地の減額特例の活用◆個人事業用宅地

個人が事業用に使っていた一定の土地については400㎡までは80%を課税価額から減額できる特例があります。相続人の決定と事業承継、相続税申告書の提出が絶対要件です。

個人の事業(商店・工場・医院など)に使っている敷地の相続を超節税!要件を解説しています。

特例の概要

相続・遺贈によって取得した個人事業用・個人医院用の宅地については、一定の面積まで80%の減額ができます。

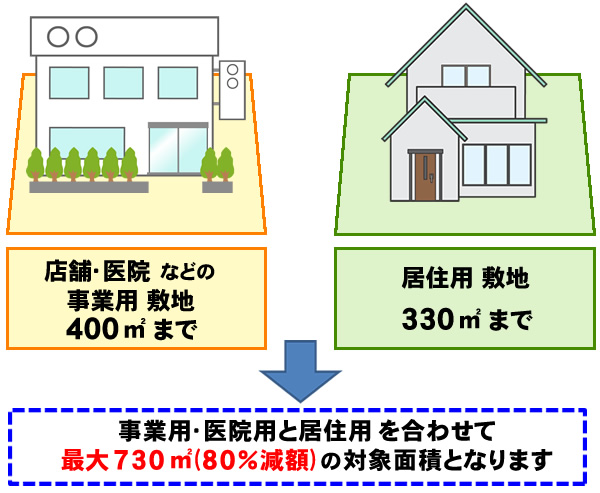

個人事業用・個人医院用(上限面積400㎡)と居住用(上限面積330㎡)は併用できますので最大730㎡が対象となります。

★遺産分割協議や遺言により相続人が確定し、且つ、相続税の申告をすることが必須です。

特例を受けるための宅地の要件

上限面積と減額割合

| 宅地の区分 | 細分 |

上限面積 |

減額割合 |

| 居住用 |

330㎡ |

▲80% |

|

| 事業用・医院用

※建物・構築物の存しない 相続開始前3年以内の 事業併用土地は除く |

① 個人事業用 |

400㎡ |

▲80% |

| ② 同族会社事業用 | |||

| ③ 貸付事業用 | 200㎡ | ▲50% | |

- (注)

-

1.事業用・医院用は、個人事業用と同族会社事業用を合わせて400㎡までです

-

2.事業用・医院用と居住用は、併用できますので最大730㎡まで可能となります

-

3.居住用敷地の面積が330㎡未満で、居住用の特例と貸付事業用宅地特例を併用する場合は、次の様な限度面積の計算が必要となるのでご注意ください。

居住用宅地特例の適用面積 × 200㎡/330㎡

-

4.不動産貸付用には、駐車場業も含まれますが、一定の設備が必要です

特例を受けられる個人事業用宅地とは…

相続開始の直前において被相続人等の事業(不動産貸付業、駐車場業、自転車駐車場業及び準事業を除きます。)の用に供されていた宅地等(平成31年4月1日以後の相続又は遺贈により取得した宅地等については、その相続の開始前3年以内に新たに事業の用に供された宅地等(「3年以内事業宅地等」といいます。以下同じです。)(注)を除きます。)で、次の表の区分に応じ、それぞれに掲げる要件の全てに該当する被相続人の親族が相続又は遺贈により取得したものをいいます(次の表の区分に応じ、それぞれに掲げる要件の全てに該当する部分で、それぞれの要件に該当する被相続人の親族が相続又は遺贈により取得した持分の割合に応ずる部分に限られます。)。

尚、被相続人から相続又は遺贈により財産を取得した人が、特定事業用宅地等についてこの特例の適用を受ける場合には、その人を含め、その被相続人から相続又は遺贈により財産を取得した人の全てが、「個人の事業用資産についての相続税の納税猶予及び免除」の適用を受けることができません。

特定事業用宅地等の要件

| 区分 | 特例の適用要件 | |

| 被相続人の事業の用に供されていた宅地等 | 事業承継要件 | その宅地等の上で営まれていた被相続人の事業を相続税の申告期限までに引き継ぎ、かつ、その申告期限までその事業を営んでいること。 |

| 保有継続要件 | その宅地等を相続税の申告期限まで有していること。 | |

| 被相続人と生計を一にしていた被相続人の親族の事業の用に供されていた宅地等 | 事業継続要件 | 相続開始の直前から相続税の申告期限まで、その宅地等の上で事業を営んでいること。 |

| 保有継続要件 | その宅地等を相続税の申告期限まで有していること。 | |

(注)

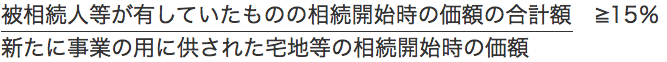

相続開始前3年以内に新たに事業の用に供された宅地等であっても、一定の規模以上の事業を行っていた被相続人等の事業の用に供された宅地等については、3年以内事業宅地等に該当しません。

なお、上記の「一定の規模以上の事業」とは、次の算式を満たす場合におけるその事業をいいます。

(算式)

下記の事業の用に供されていた一定の資産(※)のうち

※上記の「一定の資産」とは、次に掲げる資産(当該資産のうちに当該事業の用以外の用に供されていた部分がある場合には、その事業の用に供されていた部分に限ります。)をいいます。

-

①その宅地等の上に存する建物(その附属設備を含む。)又は構築物

-

②減価償却資産でその宅地等の上で行われるその事業に係る業務の用に供されていたもの(上記①に掲げるものを除きます。)

- ≪関連ページ≫

- ●小規模宅地の減額特例の活用◆貸付事業用宅地

- ●小規模宅地の減額特例の活用◆同族会社事業用宅地

- ●『自宅相続の節税特例』居住用小規模宅地の減額特例の判断

- ●相続税の節税は選ぶ税理士で変わる!申告や対策の方法を税理士法人が解説

- ●小規模宅地等の特例について解説!最大8割減額になるケースもあります

- ●遺言書の作成の14ポイントを盛り込んだ遺言書サポート

- ●土地の相続税計算シミュレーションを詳しく解説します

●不動産の相続に必要な手続きや詳しい流れを解説します - ●クリニック(個人・法人)の相続発生の前後別の承継・閉院のコンサルティング

- ●不動産は生前贈与すべき?どれくらい相続税がかかるのか、手続きや注意点を解説

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,300件を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

AI税務調査の対策

このサポートを詳しく見る

相続手続きの代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。