小規模宅地の減額特例の活用◆貸付事業用宅地

賃貸マンションやアパート、貸工場、シャッターガレージ、舗装や車止めが設置された青空駐車場、自社へ貸付など賃貸事業に使っている土地については200㎡までの部分について50%の減額特例が用意されています。 賃貸事業に使っている土地を相続する場合に使える相続税の節税特例をわかりやすく要件を解説しています。

特例の概要

相続・遺贈によって取得した不動産貸付事業用の宅地については200㎡まで50%の減額ができます。

★遺産分割協議や遺言により相続人が確定し、且つ、相続税の申告をすることが必須です。

特例を受けるための宅地の要件

上限面積と減額割合

| 宅地の区分 | 細分 |

上限面積 |

減額割合 |

| 居住用 |

330㎡ |

▲80% |

|

|

事業用・医院用 ※建物・構築物の存しない相続開始前3年以内の事業併用土地は除く |

① 個人事業用 |

400㎡ |

▲80% |

| ② 同族会社事業用 | |||

| ③ 貸付事業用 | 200㎡ | ▲50% | |

- (注)

-

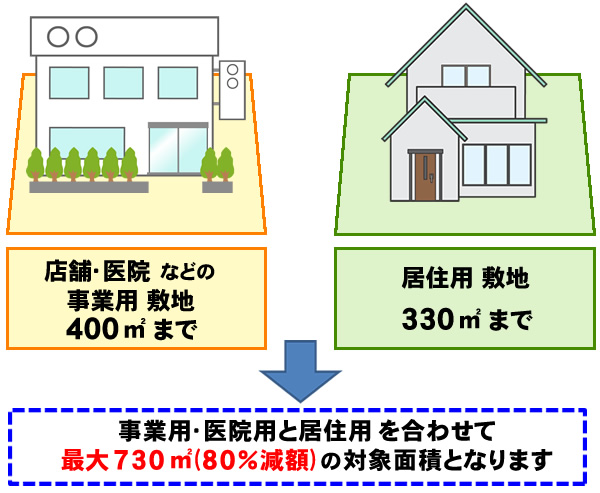

1.事業用・医院用は、個人事業用と同族会社事業用を合わせて400㎡までです

-

2.事業用・医院用と居住用は、併用できますので最大730㎡まで可能となります

-

3.居住用敷地の面積が330㎡未満で、居住用の特例と貸付事業用宅地特例を併用する場合は、次の様な限度面積の計算が必要となるのでご注意ください。

居住用宅地特例の適用面積 × 200㎡/330㎡

-

4.不動産貸付用には、駐車場業も含まれますが、一定の設備が必要です。

特例を受けられる貸付事業用宅地とは…

相続開始の直前において被相続人等の不動産貸付業、駐車場業、自転車駐車場業及び準事業(注1)の用に供されていた宅地等(その相続の開始前3年以内に新たに貸付事業の用に供された宅地等(注2)を除く。)で、次の表の区分に応じ、それぞれに掲げる要件の全てに該当する被相続人の親族が相続又は遺贈により取得したもの。

貸付事業用宅地等の要件

| 区分 | 特例の適用要件 | |

| 被相続人の貸付事業の用に供されていた宅地等 | 事業承継要件 | その宅地等に係る被相続人の貸付事業を相続税の申告期限までに引き継ぎ、かつ、その申告期限までその貸付事業を行っていること。 |

| 保有継続要件 | その宅地等を相続税の申告期限まで有していること。 | |

| 被相続人と生計を一にしていた被相続人の親族の貸付事業の用に供されていた宅地等 | 事業承継要件 | 相続開始前から相続税の申告期限まで、その宅地等に係る貸付事業を行っていること。 |

| 保有継続要件 | その宅地等を相続税の申告期限まで有していること。 | |

(注)

1. 「準事業」とは、事業と称するに至らない不動産の貸付けその他これに類する行為で相当の対価を得て継続的に行うものをいいます。

2. 相続開始前3年以内に新たに貸付事業の用に供された宅地等であっても、相続開始の日まで3年を超えて引き続き特定貸付事業を行っていた被相続人等のその特定貸付事業の用に供された宅地等については、3年以内貸付宅地等に該当しません。

特例を受けられる貸付郵便局舎の敷地とは…

日本郵便株式会社に貸し付けられている郵便局舎の敷地の用に供されている宅地等については、次の要件の全てを満たす場合、特定事業用宅地等に該当するものとして、この特例の適用を受けることができます。

-

1平成19年9月30日以前から被相続人又はその相続人が旧日本郵政公社との間の賃貸借契約に基づき郵便局の用に供するために貸し付けられていた郵便局舎の敷地の用に供されていた宅地等。

-

2平成19年10月1日から相続の開始の直前までの間において、その賃貸借契約の契約事項に一定事項以外の事項の変更がない賃貸借契約に基づき、引き続き、郵便局舎の敷地の用に貸し付けられていた宅地等であること。(貸付先は、平成19年10月1日から平成24年9月30日までの間にあっては郵便局株式会社、平成24年10月1日から相続開始の直前までの間にあっては日本郵便株式会社)

-

3その宅地等を取得した相続人から相続の開始の日以後5年以上その郵便局舎を日本郵便株式会社が引き続き借り受けることにより、その宅地等を同日以後5年以上郵便局舎の敷地の用に供する見込みであることについて総務大臣の証明がなされたものであること。

-

4郵便局舎の宅地等について、既にこの特例の規定の適用を受けていないこと。(賃貸人一代限り)

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

AI税務調査の対策

このサポートを詳しく見る

相続手続きの代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。