AIによる相続税の税務調査に備えた申告作業●税理士意見書面の為の被相続人・相続人の過去収入の確認作業

当事務所が受任した相続税申告の税務調査率が1%未満で済んでるのには理由があります。その一つに被相続人・配偶者などの過去収支の検証があります。税務署は特に配偶者名義の金融資産の遺産性を疑ってくる傾向にありましたが、税務署による2025年(令和7年)7月からのAIを用いた全ての相続税申告書の分析により更に度合いは深まるでしょう。そうなればますます、配偶者の過去収支の検証は大切になります。配偶者の意思能力が衰える前にヒアリングしておかなければ子供たちは知らないことが多いので万事休すです。

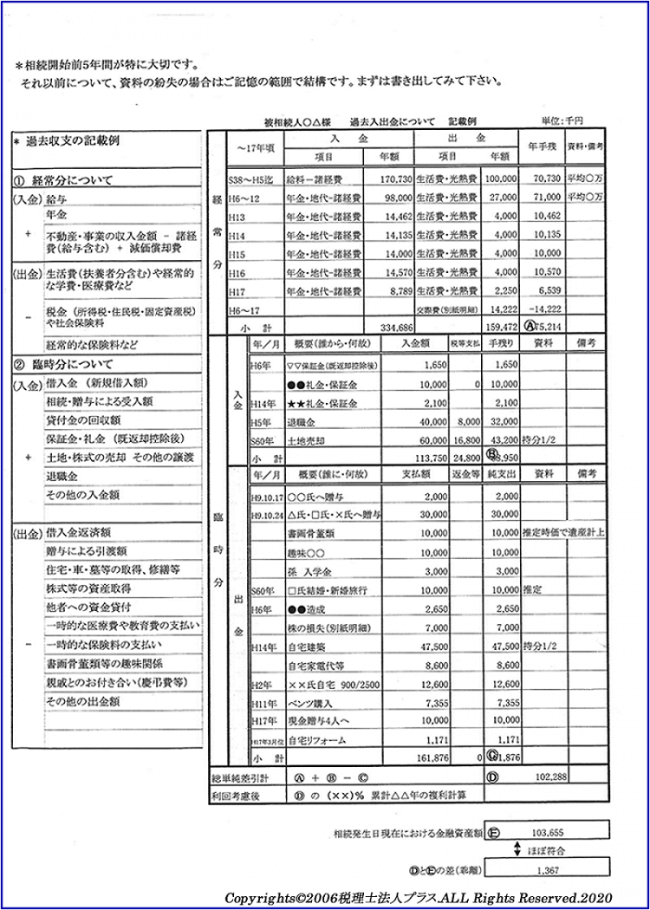

添付書面に書きたい「過去収支」の確認作業

相続税では一次相続(たとえばお父さんの相続)の後に税務調査により追徴になると、二次相続(たとえばお母さんの相続)後の税務調査の際にはさらに厳しく疑ってくる傾向にあります。そこで、私どもでは、遺産でもないのに誤解を招きそうな、配偶者や子・孫名義の財産がある場合、「生前贈与成立チェックシート」を用いた検証に加え、下のような『過去収支』の検証をしています。

特に配偶者の過去収支は大切です。

何故なら、将来の税務調査の際に、万が一、配偶者が認知症になっていたら配偶者の保有財産の根拠が分からないからです。例えば、①働いていて年収○○万円もらっていた時期が△△年間あった ②実家から○○万円の贈与を受けた ③実家から相続した土地や株を○年前に△△万円で売却した などがあれば相当な額を配偶者名義であっても、税務署の『被相続人からのヘソクリだから被相続人の遺産では?』との疑いを一蹴できます。

上記①〜③などの過去収支の検証結果も加味した「書面添付」を弊社では作成するように心掛けております。

この「書面添付制度」とは、税理士法33条の2、および35条で定められている制度で、税理士が、計算・整理・相談に応じた事項を所定の書面に記載し、申告書に添付するものです。いわば税理士による「申告内容の品質保証」のようなものです。たとえばその添付書面には『遺産範囲の特定に際しては、民法に照らした生前贈与成立性の検証や被相続人・相続人の過去の収支累計からの検証も加えたうえで特定した』などと書くわけです。

この書面が添付されている申告書は、添付されていない申告書に比べ、むやみに遺産のもれを指摘することが困難であるといわれており、結果として税務調査時の精神的負担やリスクを法的に軽減できるメリットがあります。ちなみに提出申告書に対する内部調査率はほぼ100%、うち、臨宅調査率は31%のようですが、私どもが今まで携わった申告では調査省略率は98%を超えています。

遺産性が疑われるような財産について、申告書作成段階から、きちんと法的判断ができる資料を収集・整理し、よく検証したうえで確実に遺産といえるものを申告し、いざ調査というときは、遺産ではない旨をはっきりと主張・立証することが大切です。

お母様の過去収入、例えば、ご実家からの遺産相続や贈与、給与や年金収入、運用収入等がある場合は、概ねの年代・金額入りでお母様が直筆にて表明

『過去収入の検証』

≪参考ページ≫

●相続税申告で絶対注意すべき税務調査ポイント はこちら>>>

●税務調査とは?調査の対象・内容・ポイントなどを詳しく解説

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

AI税務調査の対策

このサポートを詳しく見る

相続手続きの代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。