養子縁組の活用で相続税の節税と注意点や制限について。解決事例も掲載

養子縁組は跡取りを増やすだけでなく、争族における遺留分対策や相続節税の副次効果もあります。養子の数は相続税法では制限されていますが、民法には制限はありません。当事務所では正しい知識に基づく対策を提案しています

養子縁組で相続税の節税と争族対策になる活用提案と実施

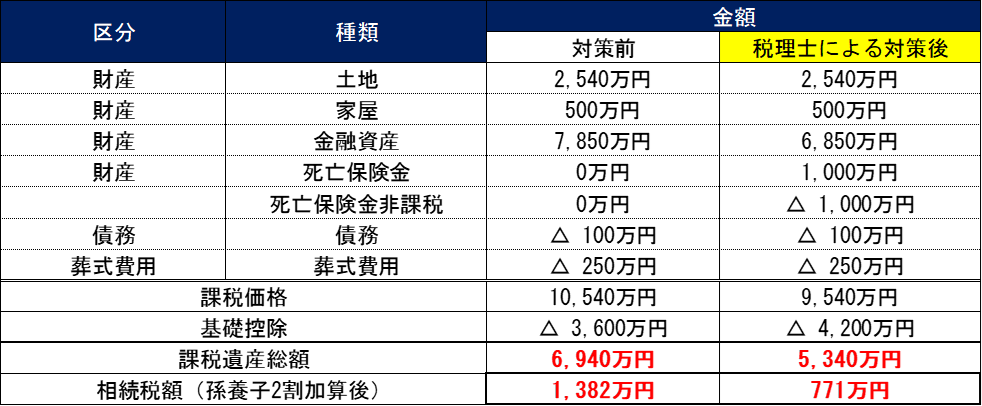

ご相談者様の状況

相続人は、娘一人。結婚している為に、その娘も姓が変わりこのままでは父母の姓は絶えてしまいご先祖のお墓の事が気になられるとのこと。しかも相続税の基礎控除額は3600万円なので、相続税の税率ステージは30%で、相続税額は1382万円になる。相続税の事を心配して、相談にこられました。

相続財産は、大阪市内の土地と建物と金融資産の合計1億540万円とのことでした。

相続ステーションの提案内容

相続人が娘一人しかいないため、娘の子供である孫の内、1人を養子縁組し、基礎控除を3600万円→4200万円になり、死亡保険に加入していなかったため、合計1000万円の死亡保険に加入しすれば1000万円まで非課税適用も受けられる。

結果、相続税の計算規定上、相続税の税率ステージが30%→15%に下り、相続税は611万円安くなり771万円に下ることをお伝えした。(相続分は半分ずつ。孫養子の相続税は2割増し)、611万円の相続税を減額することができた。

相続ステーションの実際の提案による変化

当初、娘さんの夫は難色を示していたが、養子縁組後も子との親子に何ら支障がないことがわかられ、又、夫の兄には男子がいないことから、孫本人が了解であればと孫に尋ねてみられた。

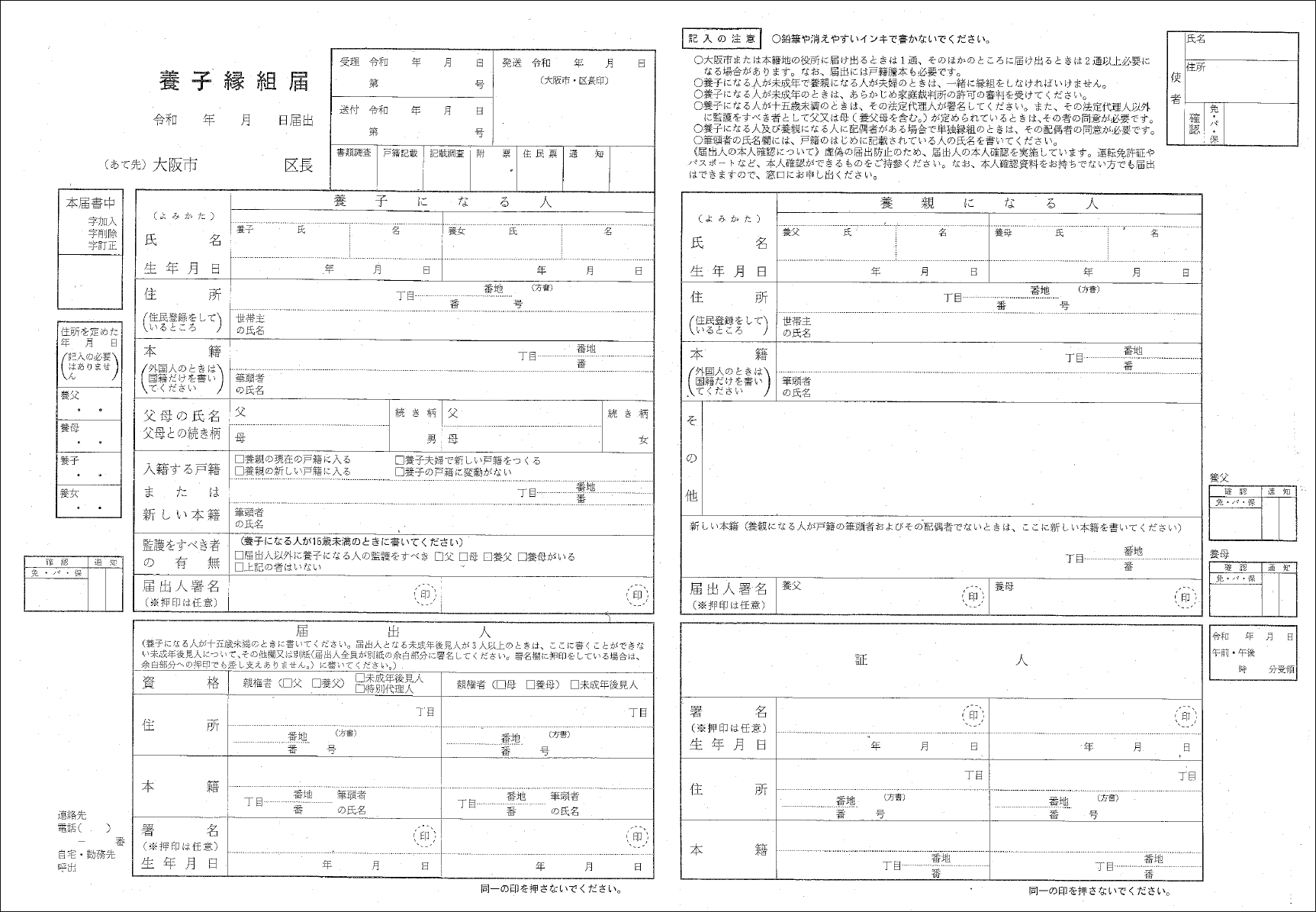

養子縁組の手続き

孫は高校卒業後から大学に入学するまでの間での養子縁組であれば姓が変わっても大きな抵抗は無いとのことであった。

そのタイミングで父母と孫で父母の住所地の戸籍課に養子縁組の届出をし、無事養子縁組は完了した。

※養子縁組の届出用紙は提出先の自治体で入手できますが、HPからダウンロードも可能ですが、次の点にはご留意下さい。

・養子が15歳未満の場合は親権者である実父母の同意が必要

・養親や養子が結婚している場合は各々の配偶者の同意が必要

・届出先は養親 又は 養子のどちらか一方の本籍地や居住地の市区町村役場の戸籍課

・届出には成人2名が証人欄への記入・署名が必要

解決後の相談者の状況

自分では養子縁組をした場合の具体的なことがわからないので、専門家に頼んで数字が大きく変わる事に驚かれていました。

また、高齢者でも入れる保険を提案し、1000万円分の遺産を非課税にできたことにも驚かれていました。

孫は娘夫婦の扶養家族のままであるが、父母は後継ぎができたことを喜び、大学の学費や下宿代はその都度、父母が負担してくれることにもなったので娘夫婦の負担は更に減った。

相続税の節税を目的とした『養子縁組』は有効?

最高裁で養子縁組に関する判決が2017年(平成30年)1月31日に出ているのをご存知でしょうか?

相続税の節税を目的とした『養子縁組』は 是 or 非 が問われた裁判です。

今回の最高裁の判決では「相続税の動機と縁組をする意思とは併存しうる」とし、相続税の節税を目的とした養子縁組を認めました。

養親となる方の意思能力がハッキリしていることが前提であることは言うまでもありません。

他方、相続税法63条に「相続税の負担を不当に減少させる結果となると認められる場合には、養子の数を否認」という条文は廃止されていないので、相続節税目的の養子縁組には若干のリスクは残っていることはご承知ください。

≪関連ページ≫

★『養子縁組』による節税効果については・・・生前対策Q&Aの Q3.をご参照

★『養子縁組』による遺産分割対策効果については・・・生前対策Q&Aの Q4.をご参照

★養子がいるときの相続税額の計算 /相続税の基本計算(法定相続人を把握・基礎控除・法定相続分・非課税財産)

養子の制限について、誤解されていませんか?

養子縁組について誤解されている方が案外多いようです。

税法

上は実子が居る場合は養子の数を基礎控除対象などに追加できるのは一人

に限られますが、それは、税法特有の制度です。

民法

上の法定相続分や遺留分計算の際は養子の数に税法の様な制限はありません。

つまり、養父母となる人が意思能力があるうちであれば、養子縁組はまだまだ使える対策であるということです。

養子縁組の注意点

まれに養子縁組後に、養子(又は養子の実父母)と養父養母が財産面や感情面でもつれる

ことがあります。

今まで弊社であった実例は、長男の子(つまり孫)を節税目的で養子に入れていたけど、ご長男がお嫁さんと離婚することになったケースや娘婿を養子に入れていたけど数年後に“鬼婿

”化し、浪費もしてしまったケースでした。

養父母は養子さんと養子解消をしようとしました。

しかし、養子さん(養子が15歳未満のときは法定代理人)が「養子縁組届」に同意してくれません。

そうなれば家庭裁判所に「養子縁組の調停申立」が必要になります。

「 結ばれるに易し、別れるに難し 」です。

養子縁組も節税効果だけで

考えるのではなく

、候補者やその周辺

の人物性なども考慮

される

ことをオススメ

します。

≪関連ページ≫

●相続税の節税は選ぶ税理士で変わる!申告や対策の方法を税理士法人が解説

●相続税対策と遺言書がわりに生命保険が活用できる!節税のしくみも解説!

●法定相続分について詳しく解説!遺産の計算方法や相続した時の割合などは?

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

AI税務調査の対策

このサポートを詳しく見る

相続手続きの代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。