相続税の還付の手続きとは?払い過ぎた相続税を還付できるか税理士が検証

相続税の申告後に払い過ぎた分を還付してもらう手続きとは?事例を含めて解説しています。相続税額は土地の評価しだいで増減します。相続発生から5年10ヶ月以内であれば評価の見直しが可能です。税理士法人プラスでは平成7年から420件超の実績を有します。完全成功報酬ですのでノーリスクです。。初回相談は無料なので、一度ご相談ください。

相続税の還付の手続きの実績と平均還付額について

●相続税の還付(更正の請求)が認められた再評価土地の数は3,000以上

●相続税の還付の件数は420件超の実績

●平均還付額は、1件あたり約1,500万円

相続税の還付手の続き、まだ間に合う?

相続税額は相続財産を評価する税理士のスキルにより大きく異なります。

それは、税理士にも得意な分野もあれば、不得意な分野もあるからです。

もし、土地評価に精通していない税理士に土地評価をさせていたなら、高い評価が元で相続税を多く納め(=払い過ぎ)ている可能性もあります。

例えば下記の図の様な成功事例があります。

普段は会計を専門にしている通常の税理士の場合、路線価どおりに土地の評価額を出し計算すると5,500万円の相続税額になっていました。それを、私ども税理士法人プラスが同じ相続財産の土地を、現地で調査を実施し、専門的な評価の方法を適用して再び算出した結果、相続税額は1,500万円となり、

4,000万円以上の税差額が出ました!

その評価額で相続税申告の更正の請求書を税務署へ理由を記載し提出しました。

しばらくすると再評価した内容が税務署に認められ、通知が届きました。

通知から4週間程度で還付金が納税者ごとの指定の口座に振込まれました。多く納めた税金は無事に還付されました。

税務調査で追徴されている場合はどうなるの?

最初の申告後に、税務調査を受け追徴されている場合には、その際に納めたペナルティ-税も加算して還付されます。

還付が適用できるかは、当初の提出済みの相続税の申告書と土地評価の明細書など一式を拝見すれば、専門的な知識で診断・検討させていただきます。

気になられている方はご相談ください。

≪関連ページ≫

●路線価評価で節税できる!「24種の土地」該当チェックリスト

申告から5年以内なら、相続税の減額・還付手続きが可能です。

当初の申告を行う際に、精緻で高精度な土地評価にもとづく適正な税金の納税額となっているのが理想ですが、

残念ながら、現実はそうばかりではありません。

その様な場合も申告期限(原則:死亡日より10ヶ月)から5年以内なら、土地評価の見直しとそれに基づく還付の手続が可能です。

実務的には、ご相談を受けてからシミュレーションや土地の調査・評価額の算出・書類の提出・税務署による確認と協議等を経て、結果をもらうのに着手から概ね6ヶ月程度は要するので、その分の期間的な余裕は必要です。

当社の報酬は完全成功報酬制です。減額還付の通知を受けるまでは報酬は発生しません。まずはご相談ください。

≪関連ページ≫

●還付手続きの流れと報酬について

●相続税の還付 Q&A 一覧

●相続税の還付を体験された方の声

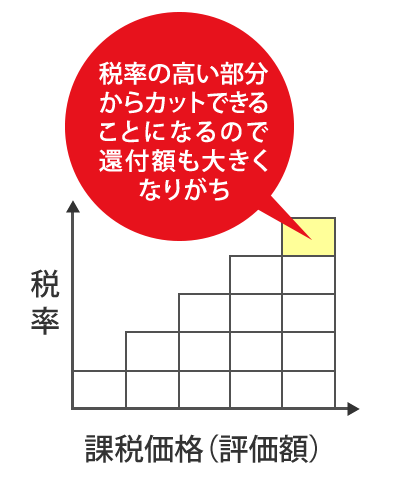

相続税は累進課税。数%の評価差でも、最終的に何百、何千万円もの税額差が生じることも少なくありません。

実際還付申告の前後による税差額

※財産総額に占める評価減額の割合や相続人の数によっても還付額に差が出ます。

| ■成功事例1 | ||

|---|---|---|

| 当初申告税額 | 還付手続後 | 還付税額 |

| 10,100万円 | 8,700万円 | 1,400万円 (13.8%減) |

| ■成功事例2 | ||

| 当初申告税額 | 還付手続後 | 還付税額 |

| 9,700万円 | 6,100万円 | 3,600万円 (37.1%減) |

| ■成功事例3 | ||

| 当初申告税額 | 還付手続後 | 還付税額 |

| 5,800万円 | 3,700万円 | 2,100万円 (36.2%減) |

相続税の還付の手続きの流れ

ご相談いただいてから還付まで、6ヶ月程度はかかるとお考えください。

01_チェック・・・提出済みの相続税の申告書と「土地評価明細書」のチェック

まず、元の先生が作成された申告書や、土地の評価の計算書、その他申告書に添付されているファイル一式を私ども税理士法人プラスにて検証します。

ここから私どもは、申告済みの相続財産の土地の評価を確認し、還付の可能性を説明いたします。

土地について、あっと思う場合には現地へ実際に調査に行きます。

02_ご依頼

03_現地調査

土地について、都市計画法や道路法、建築基準法などの観点から問題が潜んでいないかを事前に調査した上で、現地調査を行います。

≪関連ページ≫

●土地評価を下げる為の徹底調査

04_再評価

現地での調査の結果を踏まえて、間違っていた土地の評価額を当社にて再計算

05_相続税の再計算

04_で算出した再評価額を用いて相続税を再計算

06_還付の請求額の説明と「更正の請求書」にご署名いただく

07_税務署に当社から「更正の請求書」を提出

08_税務署にて当社算出の土地評価を検証

09_税務署長の決済の後、更正通知書が全ての相続人宛てに各人別に税務署から発送

10_還付金の振込み

更正通知書が発送されてから4週間程度で全てのご相続人様宛てに各人の指定の口座に還付金が振込まれます。

誤った評価になっていた土地を相続されたご相続人様が還付額が多く、他のご相続人様はわずかな額となりますが、通知や還付は各人別になります。

≪関連ページ≫

●土地を相続する際にすべきこと!相続税の手続きについて

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

AI税務調査の対策

このサポートを詳しく見る

相続手続きの代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。