AIによる相続税の税務調査に備えた申告作業●税理士意見書面の為の贈与成立の確認作業。贈与が否認されない為のポイント

年110万円以下の生前贈与を税務署から否認されない様にできているか否かの最大ポイントは、名義人本人がその預金なりを自己管理してきた形跡です。当事務所では8項目のどれかひとつでも当てはまれば贈与成立として対応してきましたが、このような一見地味な作業が2025年(令和7年)7月から税務署でスタートするAIを用いた全ての相続税申告書の税務調査への備えになります。

相続税の税務調査対策「贈与成立」の確認

生前贈与 税務署が否認?!

生前贈与を税務署に否認されない為のポイントを分かりやすく説明しています。

“名義預金”贈与が否認されない為のポイント

単に名義を分けただけでは、年110万円以下でも贈与は???

として相続申告後に税務調査されるかも。

H15~の税務調査は、「贈与ズミ」 or 「名義預金」をチェックする為と言っても過言ではありません。

特にマイナンバー制度により更に当面は分散財産を調べやすくなります。

昔と同じ感覚でいてはダメなのです。

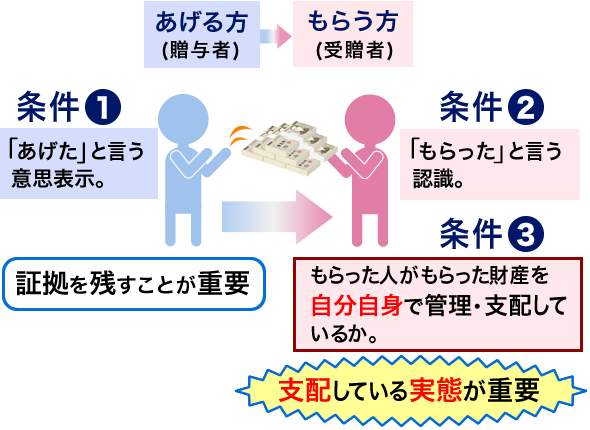

贈与が成立するには 【 民法 549条・550条 】

[条件①]★あげる方(贈与者)は「あげた」と言う意思表示。証拠を残すことが重要。

[条件②]★もらう方(受贈者)は「もらった」と言う認識。

[条件③]★もらった人がもらった財産を自分自身で管理・支配しているか。支配している実態が重要 となります。

上記の 条件①~③ の全てを満たして初めて贈与が成立し、

110万円の贈与基礎控除が活きるのです。

3つの条件を満たしていないと、

何年前から名義変更していても

単なる“ 贈与の予約 ”であって

贈与者の財産※として扱われてしまいます。

《関連 詳細ページ》

相続税申告と生前贈与の影響の検証

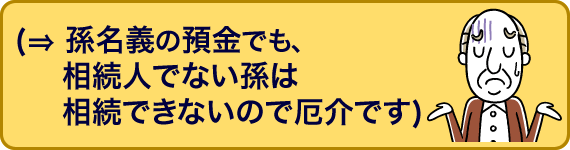

※贈与者の財産となると・・・→ 相続税申告対象と遺産分割対象

当局や他の相続人に贈与成立を主張する為のポイント(抜粋)

預貯金など・・・・・下記など、8項目のうち最低1項目は満たす必要あり

□ 口座開設書類に名義人本人が自署しているか?

□ 名義人本人が住所・氏名の変更手続きや出金した実績があるか?

□ 銀行の届出印は名義人がプライベートでも使っているか?

上場株・投資など・・・・・下記など、11項目のうち最低1項目は満たす必要あり

□ 買付・売付の実際指図人は誰か?(証券会社で10年間データ保存)

□ 配当金の実質受取人は?

自社株

□ 贈与時に譲渡承認議事録(取締役or株主総会)を作成しているか?(必須)

□ 贈与契約書が無い場合、受贈後に配当金を受け取っているか?

保険・共済契約など

□ 契約者名義が誰であれ、保険料などの実質負担者の財産として扱われる。

全財産

□ 自署などによる贈与契約書を作成しているか?

□ 受贈者の自署による贈与申告をしているか?

『介護日誌』にはご注意ください。

要介護

者

が生前中に贈与や遺言をされていて、その後死亡されたと仮定します。

贈与や遺言内容に不満のある人から「認知症

だったのに、贈与

や遺言

は無効

では?」と他の相続人から疑われる

ケースが増えています。

税務当局も同様です。

従来は被相続人の主治医のカルテがポイントでしたが、最近では、介護施設やケア担当者の『介護日誌

』が贈与や遺言当時の意思能力

の有無を判断する資料として注目される傾向にあります。介護会社や施設にもよりますが、介護は公的制度なので、相続人

や裁判所、税務当局

から開示請求があれば事情により応じる様です。

介護日誌の記載内容から、被相続人に当時すでに意思能力が無かったと判断されれば、大半の法的行為が否認

されてしまいます。

過去

に要介護者に贈与や遺言・契約行為をしてもらった方や、これから

お願いする方はご注意ください。

相続専門の税理士として、贈与が税務当局から否認されないように、オリジナルの『実質所有者判定シート』(預金8項目、株10項目)を用いて名義人による受贈財産の支配を立証するように努めています。

相続専門の税理士として、贈与が税務当局から否認されないように、オリジナルの『実質所有者判定シート』(預金8項目、株10項目)を用いて名義人による受贈財産の支配を立証するように努めています。110万円以下贈与を多用されてきた方は放って置かないでください。

≪関連ページ≫

●贈与税がかからない7つの贈与

●相続税の節税は選ぶ税理士で変わる!申告や対策の方法を税理士法人が解説

●相続税申告は自分でできる?詳しい手続きやメリットについて解説

●相続税はいくらかかる?申告義務があるかどうかが決まる基礎控除とは?

●相続税の基礎控除額について詳しく解説!

●税務調査もAI!調査の対象・内容・ポイントなどを詳しく解説

●相続時精算課税制度の贈与を活用した相続税の節税_大型贈与で有利に資産移転

●生前贈与が3年から7年へ延長

●親から子への贈与税はどうなった?知っておくべき課税・非課税の基礎知識とケースまとめ

●生前贈与で現金を手渡しする場合の注意点

●生前贈与、現金を渡した場合はばれる?

●生前贈与のやり方・注意点などのまとめ

●贈与税の計算方法を解説

●生前贈与を受け取った時の贈与税はいくらかかる?

●生前贈与でかかる税金とは 申告期限や必要書類、節税対策についてご紹介

●贈与税の計算をケース別にシミュレーション

●贈与税はいくらから?計算方法や税金のかからない特例を解説

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

AI税務調査の対策

このサポートを詳しく見る

相続手続きの代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。