賃貸収入の移転で相続税を節税する手法

賃貸収入の移転

賃貸建物

を子や孫へ「暦年贈与

」又は「相続時精算課税贈与

」し、貸主を変更する。

⇒贈与後の賃貸収入は子や孫のもの

◆シャッターガレージ・貸店舗・貸工場・貸倉庫・古めのアパートに

プライベートカンパニーの活用

⇒管理型法人ではなく所有型

法人へ

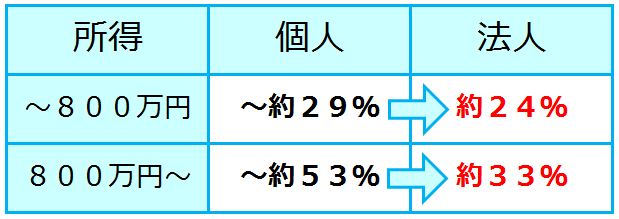

◆個人増税・法人減税の流れの享受

◆資金の分散

◆所有や新築してから3年経過すれば株価対策にも

給与支払いによる資金分散は確実にして相続節税の対策

個人事業主や賃貸主が妻や子に専従者給与を支払ったり、同族会社が役員給与を支払うことはよくあります。

顧問の税理士は、帳面上での経費処理を指導しますが、相続時には実際支払われてきたか否か

が問題になります。

弊社が確定申告を承っている方に申し上げているのは、

給与を受取る方の筆跡

で開設している銀行預金口座への振込みです。

相続分野で要求されるのは「形式」ではなく「実態

」です。

もし過去給与に支払いの実態が伴っていない方は、

手遅れになる前にご相談ください。

賃貸建物を生前贈与するプラン◆工場・倉庫・店舗・事務所・シャッターガレージ編

賃貸建物を贈与すれば翌日からの賃料は受贈者の収入になります。特に借金のついていないシャッターガレージ、貸工場、貸倉庫や築古の貸事務所・貸店舗・アパートは固定資産評価額に比べ効率が良い場合が多く、ローコストで資金蓄積抑制効果&資金移転効果が期待できます。確定申告税理士からの提案を待つより、相続関係だけは切り離してご相談ください。

手法

- ※贈与登記や不動産取得税の節約を考えれば築年数が相当経過し、且つ、借入残がない住宅以外の建物贈与をオススメします。

- ① 土地の所有者はそのままに賃貸建物のみを一棟毎で「精算課税贈与」または「歴年贈与」し贈与登記。

(未登記建物の場合は贈与契約書を作成し、市役所固定資産税課に届出)

一括借上契約でない場合は、店子の入替による更地評価化に備え贈与前に自社によるサブリース契約を締結。 - ② 贈与と同時に

- イ.一括借上げ会社やサブリース会社からの預り保証金を受贈者に引継ぎ。

- ロ.土地所有者と上記受贈者との間で土地の使用貸借契約を結ぶ。地代は固定資産税と同額でOK。

- ハ.賃借人に「貸主変更通知」(賃料振込口座も変更)を発送。

- ③ 翌年3月15日までに「贈与税」の申告。

効能

- (合計固定資産評価 3,000万、合計賃料月額 100万)を「精算課税贈与」。

- 相続まで10年と仮定し、10年後の固定資産評価500万下落と仮定。固定資産税・所得税・住民税・等差引後手取70%と仮定。

- ① 資金移転額100万×12ヶ月×10年=12,000万

- 放っておけば高齢者に貯まっていたはずの12,000万×手取率 70% =8,400万 が資金移転できる事により、若年層での資金蓄積が可能になる。

- ② 相続節税額

- ( 8,400万 - 評価下落額 500万×0.7貸家評価率)×相続累進課税率30%(予測)= 2,415万が節税可能となります。

- ③ 純節税額

- ●相続税 2,415万から贈与登記諸費用(推定120万)を差引いた額約2,295万が節税。

賃貸建物を法人化するプラン

賃貸不動産オーナーが資産管理法人を作って、管理料を法人に支払っているケースを目にします。この方法では効果は限定的なので当事務所では賃貸建物を法人名義にして、賃料を法人に移転することを提案しています。建物には向き不向きや、法人がオーナーに対して払う地代設定・賃貸契約書の文言もコツがあります。

収益性の高い不動産賃貸経営は、

法人名義でされることをオススメします。

賃貸建物の法人化は、

- ① 所得節税

- ② 所得分散による相続節税

- ③ オーナーの認知症対策に極めて有効です。

(管理会社方式では①②の効果は薄いと思います。)

建物を法人名義にする手法は、借金の有無や築年数により『現物出資』と『売買』を使い分け又は併用しますが、いずれの方法も苦手な税理士さんが多いようです。

当社では、次の3つの組織形態を使い分けています。

どの形態を選ぶかは、

●『現物出資』を使うか

●法人で借金して新築する予定があるか

などによっています。

個人名義で賃貸経営している方、法人はつくっているが満足していないと言う方は確定申告書をご持参の上、セカンドオピニオンとしてお気軽にご相談ください。

『プライベートカンパニー3形態比較表』

| 項目 | 株式会社 | 合同会社 | 合名会社 | |

|---|---|---|---|---|

|

長 所 |

実効税率 の 比較 |

個人と中小法人の比較

(社会保険未考慮) |

||

|

不動産 賃貸業 の観点 |

貸主の死亡による家賃の受取口座の変更をする必要なし | (同左) | (同左) | |

|

相続税 の 観点 |

株式に対して相続税が課税 | (同左) | (同左) | |

|

債務超過の状態でも 債務控除不可 |

(同左) | 定款次第で、超過債務は債務控除可 | ||

|

設 立 |

出資 |

金・モノで 1円以上 |

高額な現物出資でも登録免許税の節約 検査役不要 |

(同左) |

|

出資者 役員 |

株主(兼取締役)1人 |

社員1人 | (同左) | |

|

最低 コスト |

20万円 |

6万円 |

(同左) | |

|

運営 |

執行者 |

取締役 |

定款で業務執行社員を特定可能 |

(同左) |

|

役員の 任期 |

最長10年 (役員改選の義務あり) |

任期なし | (同左) | |

| 増資 | 可 |

高額な現物増資でも登録免許税の節約可 検査役不要 |

(同左) | |

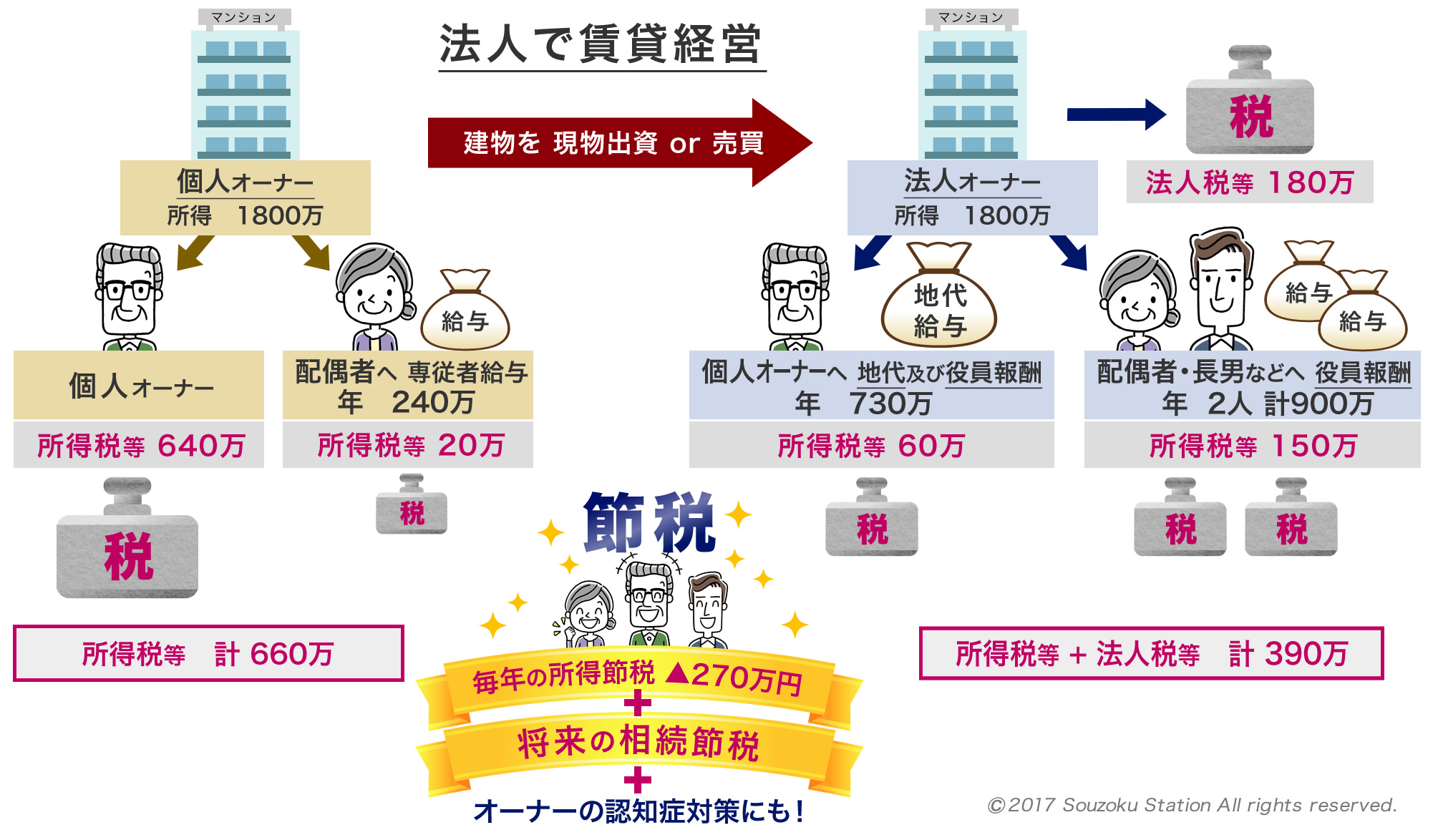

賃貸経営を法人化した場合のメリット・デメリット

賃貸建物を個人から法人名義へ変更した場合の節税イメージ図です。

不動産賃貸オーナーの方で

★所得税が高い

★顧問の税理士から提案が無い

★オーナーが高齢

という方は、是非ご相談ください。

建物法人化によるメリット

- 所得税等と法人税等の節税差額は年間約270万円。

オーナーの存命中だけでなく、オーナーの死亡後も配偶者や長男の所得税等は賃貸マンション(建物)、個人相続よりは大幅に節税。 - オーナーが個人名で賃貸していたときは、毎月150万円ずつ財産が増えているが、対策後は毎月20万円程度しか増えないので将来の相続税の節税にもつながる。

- マンションの入居率が下がっても、土地の評価は高くならない。

- オーナーが認知症になっても賃貸管理で困らない。

建物法人化によるデメリット

- 法人設立コストと建物法人化の為の登録免許税(建物固定資産税評価の2%)と不動産取得税(建物固定資産評価の3%)のコストがかかる。

- オーナー個人名義の借入が固定金利であるときに、繰上返済すると銀行に違約金が発生することがある。

現状

- 個人名義で賃貸マンション経営(店舗なし)

- 配偶者に賃貸管理や記帳、入金管理、各種支払などを行ってもらっているので専従者給料として毎月20万円・年240万円を支払い

- 賃貸収入から、減価償却費・固定資産税・借入利息・専従者給料などを差引いた所得は1800万円

- オーナーと配偶者の所得税・住民税の合計は毎年660万円

- このままだとオーナーは借入返済後でも毎月150万円ずつ預金が増えていく

そこで↓

建物を法人名義に変更

- 同族会社を設立

株主は長男。代表取締役は配偶者、オーナーと長男は平取締役 - 同族会社が建物を銀行借入による簿価で買取ったが、オーナーの個人借入の繰上返済をしたので預金は増えていない。

- 法人とオーナーとの間で土地賃貸契約を締結し、税務署に「無償返還届出書」提出

- 法人はオーナーに少額の役員報酬を払う

- 法人は配偶者と長男に役員報酬を年合計約900万円を支払う

- 法人税等は平均180万円、個人は譲渡所得、地代収入や役員報酬に対する所得税等は合計210万円

不動産賃貸法人の設立を用いた節税対策の報酬について

![]()

法人設立から賃貸不動産を法人化、法人税申告などの報酬規定です。

※消費税及実費別途

|

法人設立・申告と賃貸不動産の法人化費用 |

||

|---|---|---|

|

項 目 |

相談報酬 |

コンサル・手続などの報酬 |

| 法人税務 ●法人税、住民税、事業税 |

─ |

20万円~ |

| ●消費税 |

─ |

簡易 5万円~ 原則10万円~ |

| ●年末調整、法定調書作成 | ─ | 1万円~ |

| ●記帳指導、代行 その他 | ─ | 1万円~ |

|

法人設立 |

30分あたり |

15万円~ |

|

土地や建物の売買金額査定 |

7.5万円/物件 |

|

|

所有者変更のコンサルティング |

15万円/物件 |

|

|

土地や建物の売買契約書作成 |

7.5万円/物件 |

|

|

金融機関との借入折衝補助 |

1万円~ |

|

|

議事録作成 |

1万円~ |

|

| 土地建物貸借契約書作成(同族間) | 2万円~/物件 | |

|

無償返還届出書 作成・提出 |

3万円~ |

|

|

入居者宛の貸主変更通知 |

1万円程度/物件 |

|

|

役員退職金規程の策定 |

2万円~ |

|

|

登記費用など |

別途に司法書士・土地家屋調査士等の報酬 |

|

相続税申告に関する無料相談実施中

相続税申告、相続手続きや遺言書作成など相続に関わるご相談は相続ステーションにお任せ下さい。

相続ステーションの税理士が親切丁寧にご相談に対応させていただきますので、まずは初回無料相談をご利用ください。

財産規模に関わらず出張相談も承っておりますので、お気軽にご相談ください。

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

AI税務調査の対策

このサポートを詳しく見る

相続手続きの代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。