遺産分割協議の提案/相続納税を意識した遺産分割の提案・相続税連帯納付義務の驚異

相続人の誰かが相続納税できなかった場合に、税務署は他の相続人に立替納税を迫れる『連帯納付義務』という規定があることをご存じでしょうか。この規定があるので当事務所では換金性の低い不動産や自社株だけを相続することになりそうな方について、固有の預金などから相続納税できるか否かもヒアリングするようにしています。

当社では皆様の遺産分割に際して、皆様が少しでも納得して協議していただけるよう、必要に応じ様々な提案をしています。

分割方法としては

① 現物分割

② 代償分割

③ 換価分割

遺産範囲(分割の対象)としては

① 税務調査で贈与が否認されそうな名義預金やヘソクリ

② 相続人に対する直近10年内の特別受益(生前贈与や資金支援)

③ 相続人以外に対する直近1年内の特別受益(生前贈与や資金支援)

などですが、専門税理士事務所らしく、『相続納税できる遺産分割協議』も提案するように心掛けています。

これは、相続税には『連帯納付義務』

という規定があるからです。

相続税の連帯納付義務の驚異とは?

相続税法34条に、

「同一の被相続人から相続又は遺贈により財産を取得したすべての者は、その相続又は遺贈により受けた利益の価額を限度として、互いに相続税の連帯納付の責に任ずる。」

と規定されています。

例えば、相続人がAとBの2人として、Aは1億円を相続し、相続税2000万円を納付し、手取は8000万円。Bは5000万円を相続し、相続税は1000万円。ところがBは不動産だけを相続した為に貯金をはたいても400万円が納められなかった場合に、Bの未納相続税400万円をAの相続手取8000万円を上限に肩替わりして納税するように義務を課してくることができるというものです。もちろんBへの督促が優先されますが、全くの他人ごとというわけにはいかないのです。

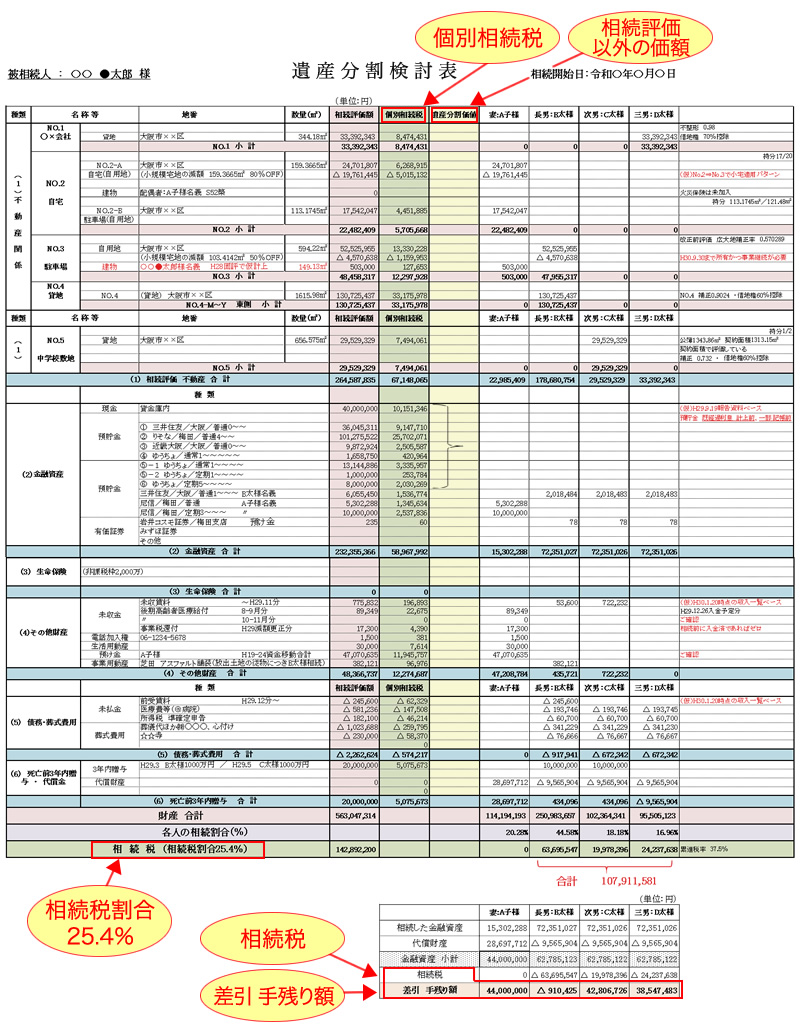

そこで当社では下記のように『遺産分割検討表』に財産ごとに必要な「個別相続税」と相続財産に占める相続税の割合を示す「相続税割合」及び相続金融資産を抜き出した「差引手取額」を表記しているわけです。

≪関連ページ≫

●法定相続分について詳しく解説!遺産の計算方法や相続した時の割合などは?

●遺産分割の解決方法とは 手続きや流れ、親族と揉めないために分かりやすく解説

遺産分割協議の関連ページ

- ①遺産分割協議書の作成の提案と相続の仕方の基本を解説

- ②遺産分割協議の提案/相続納税を意識した遺産分割の提案・相続税連帯納付義務の驚異

- ③遺産分割協議の提案/相続評価以外の価値や、生前贈与・介護などの寄与分も考慮した遺産分割の提案

- ④遺産分割協議の提案/相続人を決めた方が良い財産の一部分割協議の提案

- ⑤遺産分割協議の提案/税務に留意した遺産分割協議書を作成

- ⑥遺産分割協議の提案/遺産分割検討表を作成

- ⑦遺産分割協議の提案/数次相続(続けて相続発生)の遺産分割協議

- ★二次相続(2次相続)を見据えた「相続財産の遺産分割方法」の提案

- ★一次相続(1次相続)+二次相続(2次相続)の合計の相続税の最適な遺産配分を

- ★同族法人が土地建物を利用している遺産分割

- ★個人事業財産の遺産分割方法の提案

- ★相続税の申告_作成から提出・手続の方法、10ヶ月の流れを解説

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

AI税務調査の対策

このサポートを詳しく見る

相続手続きの代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。