遺産配分のベストミックスなどで相続税を節税

一次相続(1次相続)相続の遺産分割は法定相続分や目先の相続税額にとらわれるのではなく、当事務所では、二次相続(2次相続)税とのトータルで最も相続税の合計が最も少なくなるベストミックスの遺産配分を提案しています。もちろん、相続後の配偶者の生活費、医療介護費、施設代、孫への贈与など様々な支出も見込みます。

相続が発生してからでも相続税を節税できる方法の代表例が次の【1】~【5】の5種類で、それらを活用できる申告が重要です。

【1】法定相続分や目先の1次相続税の軽減だけを考えるのではなく、一次相続(1次相続)税と二次相続(2次相続)税の合計で相続税が最も安くなるような遺産分割(=ベストミックス)の提案

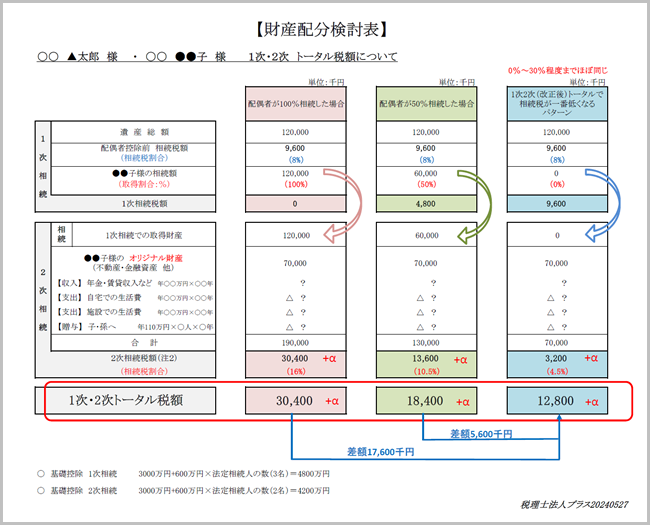

弊社では単に一次相続(1次相続)の時の相続税額を小さくするのではなく、下記の財産配分検討表のように一次相続(1次相続)後の配偶者の余命期間における

- イ.年金や賃貸収入の考慮

- ロ.在宅生活費の見込

- ハ.施設入所後の生活費の見込み

や、配偶者の認知状況もできるだけ考慮するように心掛けています。

一次相続(1次相続)時に配偶者にどれだけ相続してもらうかで合計相続税が数百万円~数千万円もの差が出ることがご覧いただけると思います。

一次相続(1次相続)だけでなく、二次相続(2次相続)との合計の相続税が一番小さくなる数パターンをシミュレーションをまとめたベストミックス検証(=弊社オリジナルの財産配分検討表)をお客様へ提案し、ご検討いただきます。判りやすいので、とてもご好評をいただいています。

【2】居住用の小規模宅地の減額特例を活用できる人が被相続人の自宅を相続すること

【3】「配偶者居住権」の活用で配偶者の生活を安定させながら、二次相続(2次相続)を節税

【4】「配偶者の税額軽減」や「未成年者控除」、「障害者控除」など

【5】土地評価の際に路線価からできるだけ減額すること

≪関連 詳細ページ≫

●土地評価の減額は相続税の節税と遺産分割で最重要

●『自宅相続の節税特例』居住用小規模宅地の減額特例の判断

●配偶者居住権の活用案の提案

●相続税の税額控除【未成年者控除】適用判断・活用提案上手く使って節税!

●相続税の税額控除【障害者控除】適用判断・活用提案上手く使って節税!

●相続税の非課税はどれくらい?計算方法やかかる相続税額について解説

●遺産相続の時効は相続が発生してからどれくらい?それぞれの対処法は?

●相続税はいくらまで無税?非課税限度額の計算方法を解説

●相続税はいくらになる?計算方法をシミュレーション付きで解説

●法定相続分について詳しく解説!遺産の計算方法や相続した時の割合などは?

●相続税はいくらから?基準は3600万円と法定相続人の数・基礎控除額・相続税額

●相続登記とは?不動産を相続した方の名義変更の必要書類や義務化について解説

●配偶者居住権を使った遺言書で相続税の節税対策

●遺言書の作成の14ポイントを盛り込んだ遺言書サポートとセカンドオピニオン

●遺産分割協議の提案/税務に留意した遺産分割協議書を作成/書き方や必要書類も解説

●相続税における配偶者控除は1億6000万! 節税になるがデメリットも!!

●配偶者居住権を使った遺言で住み続けられる安心感と相続税を節税

●遺産分割の解決方法とは 手続きや流れ、親族と揉めないために分かりやすく解説

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

AI税務調査の対策

このサポートを詳しく見る

相続手続きの代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。