不動産の生前売却、借地権・老朽貸家・共有地の生前解決など

不動産オーナーがすべき生前対策は多数の項目があります。不動産承継の対策・有利な売却方法の提案・遺産分割対策・節税対策・遺言書の作成や家族信託、生産緑地対策、損のない土地活用方法の検討や建築会社からの建築提案の検証、現状の賃貸経営クリニックなど、弊社では窓口一つで対応できるように、税理士・行政書士・FP・宅地建物取引士・ほか多数のスキルを有しています。お気軽にご相談ください。

生前対策編◆不動産オーナーがすべき生前対策_動画でもわかり易く解説しています

不動産オーナーの対応策【盛り沢山な内容】を動画でわかり易く解説しています。

生前土地評価(コスト節約や節税に役立つ)

●『税理士により評価に差が出る24種』の土地がある場合、不動産免許を併せ持つ当事務所が相続税申告レベルで、精緻な土地評価を算出すれば皆様が今まで金融機関や建築会社などから提示されてきた相続税額とは全く異なる税額になると思います。

その評価算出の成果である「土地評価明細書」と「評価専用図面」を、ご

相続発生前に、現土地所有者の資金で作成してもらっておけばご相続人様の相続後の負担が大幅に減るだけでなく、次の様な多大なメリットを得られます。

- ① 申告レベルの相続税額がわかるので、相続

納税資金の過不足

が把握できる。 - ② もし、資金不足が判明した場合は、一部土地売却や、延納、農地の納税猶予など無理のない

資金計画

が事前に立てられる - ③ 他の相続人の

遺留分

も下るので財産配分が立てやすくなり、後悔のない遺言

が作成できる。 - ④ 毎年の路線価の付け替えや状況の変わった土地の再評価はベースができているので低コストでアップデートを行っています。

- ⑤ 相続申告時のアップデートも迅速に

低コスト

でできるので、相続人様の資金負担は軽微で済みます。

- ≪関連 詳細ページ≫

- ● 上手な土地評価で相続税と遺産分け良いとこ取り!土地評価の減額は相続税の節税と遺産分割で最重要!精緻な土地評価は相続節税の第一歩

- ● 土地評価を下げる為の徹底調査!

- ● 路線価評価で節税できる!「24種の土地」該当チェックリスト

- ● 倍率評価土地の固定資産評価を下げて相続税を節税

- ● 土地の相続税計算シミュレーションを詳しく解説します

上手な土地評価で相続節税と遺産分け良いとこ取りについて動画でも説明しています。

関連ページ●相続税の節税は選ぶ税理士で変わる!申告や対策の方法を税理士法人が解説

土地評価を下げる為の徹底調査について分かりやすく動画でも説明しています。

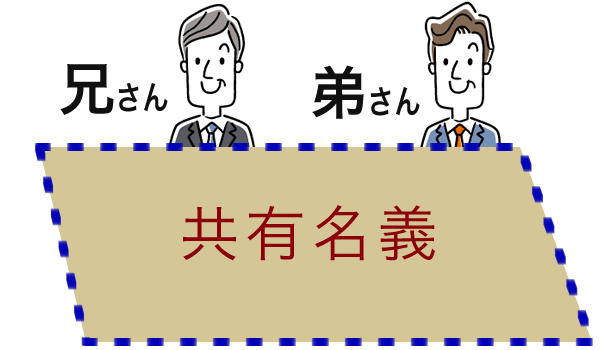

共有の土地の持分の整理で相続税の対策・提案・実施

共有土地を活用や売却するためには共有者全員の同意が必要です。また、共有状態を放置すると、順次死亡により将来さらに共有者が増えてしまいます。共有状態を解消するためには8種類の手法しかありません。不動産免許ホルダーとしてコンサルティングしてきたノウハウには定評をいただいています。

数年前に兄弟は、法定相続(1/2ずつ)で共有相続してしまいました。

その後、兄さんが土地を売却して現金化したいと思い、弟さんに相談すると、弟さんは「売りたくない、活用しよう」と意見が分かれました。

土地の売却や活用には、共有者全員の了解が必要です。

しかも放置すると、将来さらに相続人の数も増えて余計にややこしくなります。(共有者死亡の度に共有者を増やしかねません)

令和5年(2023年)の民法改正により、共有者(又は共有者から持分を購入したプロ)から裁判所に「共有物分割請求」(⇒現物分割or共有者への持分買取or全体競売の命令判決)されるリスクが生じました。

共有の解決手法としては下記が考えられます。次の相続が発生する前に、解決を。

① 共有者持分を他の共有者又は第三者に売却

親族への低額譲渡は税務問題になる可能性あり② “共有物分割 ” という手法で共有者が分筆した土地をそれぞれ単独所有化や裁判による競売分割・賠償分割

分筆後の各土地の評価額を意識しないと贈与税課税のリスク③ 持分を他の土地の所有権と交換

用途(地目)が同一でない物の交換や差額現金払いの場合は、譲渡税がかかる④ 共有者全員が売却してお金で分ける

売却額を全員が納得できるように、不動産オークションや競争入札を利用⑤ 利用や占有している共有者と持分賃貸借契約

使用賃借を賃貸借に切替えるのは容易ではないのに加え共有解消にならない⑥ 共有者全員がお一人の方(又は、その家族)に贈与

贈与税が発生。受贈者が納税しないと贈与者に連帯納税義務リスク⑦ 自分の共有持分を放棄(=他の共有者に持分贈与)

他の共有者の同意・協力があれば自分の持分を他の共有者全員に各共有者の持分に応じた贈与が可能。登記原因が「持分放棄」の為、農地法許可不要⑧ 共有者全員がお一人の方(又は、その家族)に遺言で渡す

生前中に財産を減らせないので相続税率は高いまま⑨ 活用だけなら家族(民事)信託でもOK

共有者全員と受託者(管理運営を担当する家族や運営法人設立)とで信託契約(不動産信託)を締結。受託者が共有者全員の持ち分を一括運営

≪関連 詳細ページ≫

●不動産の共有問題の解決/家族信託(民事信託)イメージ図より

生産緑地

●多くの生産緑地

は、令和4年(2022年)に既に指定から30年が経過し、特定生産緑地に移行が完了しています。

自分は所有してなくて周辺に特定生産緑地があるという方は、10年後、又は、主たる農業従事者の死亡・故障により転用の制限が解除され地価や賃料に影響を受ける可能性が高いので油断禁物です。

≪関連 詳細ページ≫

●生産緑地のコンサルティング

不動産オーナーの遺言書の重要性とポイント

不動産オーナーは遺言が必須です。特に賃貸不動産や生産緑地は注意が必要です。その理由と遺言作成時のポイントを解説しています。

遺言の重要性

不動産オーナーが亡くなったときの課題としては

- ●自宅について「居住用小規模宅地の減額」特例を適用して節税する為には、滞りなく配偶者や同居相続人などが相続する必要がある。

- ●賃貸不動産の敷地について「賃貸用小規模宅地の減額」特例を適用して相続節税しようとしても、相続人が決まらないと適用できない。

- ●賃貸不動産については、相続人が決まるまでの賃貸収入は相続人全員に法定相続分で分散される。(大手建設会社系の一括借上げ会社は支払いを一時止める)

- ●賃貸収入から賃貸物件取得の為の借入金を返済しようとしても、現金出金が制限されて借入連帯保証人が持ち出しになる可能性がある。

- ●固定資産税や修繕費などの支払いも相続人全員の同意がなければ賃貸収入から支払えない。

- ●効率の良い賃貸不動産や賃貸収入の多い賃貸不動産は相続人がこぞって相続したがるので相続人が決まりにくい。

又、価格の高い不動産を相続すれば「高額な相続税納税」となるので、預金も多く相続したいが、他の相続人の同意が得にくい。 - ●賃貸不動産の相続評価よりも付随借入金の方が多ければ単独ではマイナス相続となり、他の相続人の相続財産額と相殺できずに、相続税が高くなる。

- ●不動産を共有相続すれば将来もめる。

- ●生産緑地などで相続税の納税猶予を受けようとすれば、相続申告期限の2ヶ月前には遺産分割協議を済ませる必要がある。

≪詳細ページ≫

★『自宅相続の節税特例』居住用 小規模宅地の減額特例の判断

★小規模宅地の減額特例の活用◆貸付事業用宅地

★共有の土地の持分の整理で相続税の対策・提案・実施

★農地の相続税納税猶予の適用判断・実施/納税方法

遺言書づくりのポイント

≪関連 詳細ページ≫遺言書の作成の14ポイントを盛り込んだ遺言書サポートとセカンドオピニオン

- ●小規模宅地の特例がフルで適用できるように財産配分を考える。

- ●「配偶者居住権」の活用も考える。

- ●賃貸土地・建物・借入・預り保証金の4点セットでの配分を考える。

- ●賃貸収入の配分や借入の返済のことも考える。

- ●配偶者の将来の認知症発症に備え、賃貸管理や借入金利交渉が必要な不動産は配偶者に相続させない。

- ●遺言後に不動産の新規購入や新築しても遺言再作成しなくて済むように作る。

- ●複数の相続人に土地を配分する場合は将来の活用や売却時に不具合がおこらないように接道状況や建築基準法を意識する。

- ●財産配分が片寄るならば「遺留分弁償請求」があったときの支払いも意識して作る。

- ●相続税の納税もできるように金融資産の配分や死亡保険も考慮してつくる。

- ●生産緑地については、納税猶予を受けるか否かを決めてから作る。

- ●相続税申告期限までに売却してお金で分ける予定の土地は、遺言執行者に売却権限まで与える。

- ●遠隔地居住の相続人にはできるだけ不動産は相続させないように作る。

≪詳細ページ≫

★配偶者居住権の活用の提案

遺言書の作成や家族信託

- ●

居宅

・事業

用地・賃貸

物件については、遺言や家族信託が必須です。 - ●複数の不動産の財産配分を、遺言などで決めておく場合は、

『

土地相続に強い税理士』

を交えながら進める。 - ●一筆地を複数の相続人に

分けて相続

させる場合は、相続発生前に分筆

を済ませておく。 - ●財産管理や

借金

の承継、遺留分請求の弁済方法、2次

相続税も考慮してつくる。

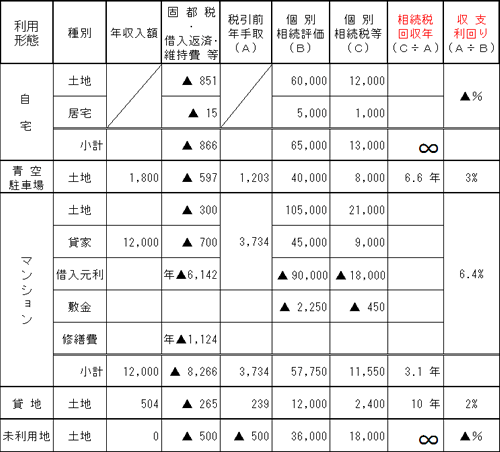

賃貸経営クリニック/キャッシュフロー分析

今まで行ってきた土地活用について「相続節税効果」ではなく、純粋にキャッシュフローなどの面から見た診断が大切になってきています。

まずはこちらの動画をご覧ください。

「相続対策でもうかるはずが将来赤字?賃貸経営」についてわかりやすく解説しています。

賃貸マンション・アパートの供給過剰で賃貸経営が不安という方が増えてきています。

そこで、相続ステーション®では

賃貸物件のオーナーを対象に『賃貸経営クリニック』を開催しています。

●そもそもマンション・アパートなどの建築提案の際は、

【相続節税効果】+【もうけ】を期待していたはず。

![]()

●しかし、周辺の新築物件の“あおり”を受けて収支が悪化

している。

![]()

●相続節税効果はあったが、修繕費を考えると【もうけ

】は今後も期待できず、将来的に“負動産”

にならないか心配・・・。

- 特に、

- ●毎月の借金を返済すれば、手許にお金が残らない

- ●駅から徒歩で10分以上かかる

- ●賃料が当初より20%以上下落してきている

- ●最近、どうも満室にならない

- ●周辺にマンション・アパートが増えた

- ●これから修繕費がかさみそう

- ●今後、借入金利が上昇すれば返済が更に厳しくなる

- ●このまま孫に引き継がせたくない

- etc.

という方は、確定申告書や固定資産税通知書・借入返済資料などをご持参の上、

『賃貸経営クリニック』や下記『相続税利回り分析』の受診をオススメ致します。

遺言作成に際しての財産配分や相続発生までの売却など不動産承継戦略上、有用な判断材料となります。

物件ごとで「相続税回収年数」や「収支利回り」、

将来性などを検証し、現状維持 or 活用・転用 or

換金を判断していくことが大切です。

事例:ご自宅、青空駐車場、マンション、貸地、未利用地を保有

不動産を多く保有(所有)しているケースでの解決事例はこちら≫

土地活用の判断基準の提案

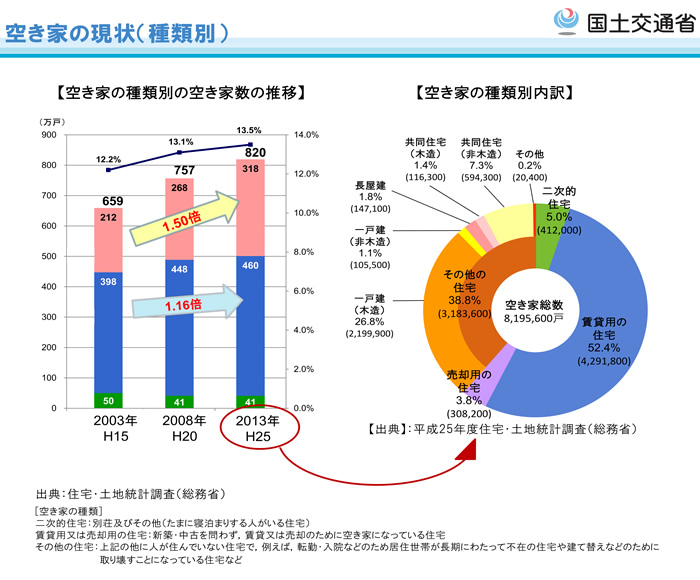

昨今、空家の多さが報道されています。当事務所では「儲からないが相続税を減らすため」だけの土地活用は節税以上に損をする場合があり、お勧めしていません。活用していない土地はまずは、投資効率重視の視点で複数社による【企画コンペ】形式を提案し、儲かるプランが出てこないのであれば、無理はしないよう進言しています。

≪詳細ページ≫企画コンペ/土地の有効活用

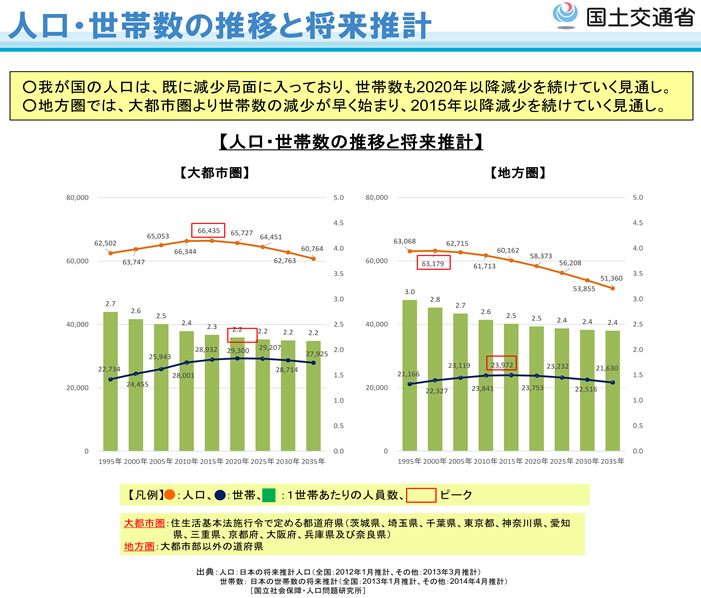

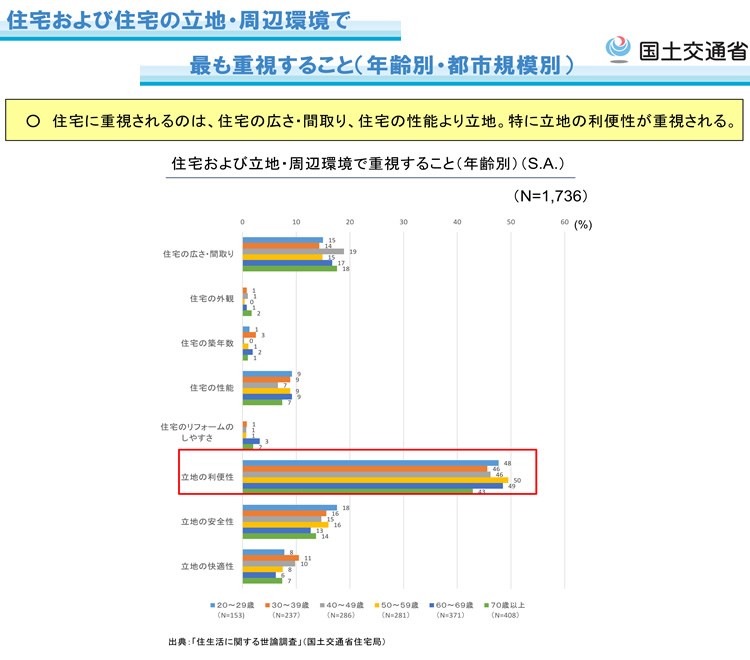

国土交通省の下記の発表によると、今後は、

① 大都市圏・地方圏ともに人口・世帯数は減る

② 空家は賃貸用だけでなく戸建てでも増えていく

③ 住宅選びで重視されるのは、住宅の広さより立地の利便性にシフトしている。

不動産オーナーの対応

★ 上記の発表を真摯に受け止めて、冷静に所有の更地・貸地・田畑・賃貸建物等の立地や利便性・将来性

を考える。

↓

★ 子や孫たちに負わす将来保有コスト(

固定資産税や

相続税、

修繕費)や

金利上昇等に留意。

『

相続税回収年数』や『

収支利回り』という経営感覚を持つことが大切。

まず

1)活用していない土地は投資効率重視で活用を検討し、リターンが悪ければ売却換金の上、その資金にて効率や分け易い資金に転換。

2)賃貸中の物件も現状維持 or リノベーション(用途変更)or 転換(換金)すべきかを検討。

弊社は、賃貸経営管理士資格・宅建免許などにより活用のコンサルティングや売却仲介を承っております。お気軽にご相談ください。

≪関連ページ≫

★不動産オークション・競争入札による売却の提案

★不動産オークションで相続前後に空家・空地・農地・貸地・老朽マンションを高値で売却・整理

相続税の節税「建築計画書」の落し穴

最近、相続節税をうたった『○○建築計画書』を持参され、「この計画って得?」と相談されるお客様が増えてきました。

そこで、その類の 『 建築計画書 』 に潜む典型的な落し穴を

4つピックアップしました。

① 賃料が1年目から30年目まで同じはありえない。

※「一括借上保証」 は 「家賃保証」 ではありません!

② 入居率が1年目も30年後も95~100%はありえない。

③ 借入の変動金利が30年間同じはありえない。

④ 修繕は10年目以降は入退室の都度に加え、15年目から外壁補助などで大幅に費用がかさむ。

「 相続税対策

になるから得ですよ! 」 という助言をする方にはご注意を。などなどです。

賃貸経営は、特に築20年を過ぎたあたりから収支

が急速に悪化

する例が多いと思われます。

税理士になって、5年や10年の方はきっとその様な事実を知らないでしょう。

節税額よりも財産を減らす額の方が大きいかもしれません。

所得移転で相続節税と所得節税

●賃貸収入

の効率が良い物件を所有していると益々、財産が増えてしまい相続増税につながります。そこで、

- ①賃貸

建物

を子や孫へ「暦年贈与

」又は「相続時精算課税贈与

」 ⇒贈与後の賃貸収入は子や孫のものに。 所得分散や子・孫名義で「お金」をためていきます。 - ②

プライベートカンパニー

(法人)の活用 ⇒ 賃貸経営を、プライベートカンパニーで。 所得節税と現オーナー名義で「お金」がこれ以上増えるのを抑制。

土地の有効活用

- ●

活用

による収益性アップや評価額下げを検討。(企画コンペ

など) - ●「節税発想」ではなく、「投資効率」や「

利回り

」を大切に考えましょう。 - ≪関連ページ≫

- ●賃貸経営クリニック

- ●建築会社から提示された事業計画書の精度や安全性、賃貸契約案などについて第三者として客観的に助言する

アドバイザリー

業務を承っております。 - ●収益性を重視したベストな活用方法をお考えの場合は、複数の建築会社による企画

コンペ

方式がオススメです。

不動産は相続納税やお金で分ける為に

相続前~相続手続き中~相続後 に換金するのもアリ

今後の人口減少は、不動産の価値下落に直結するので、生前中に売却する方が増えています。

遺産相続に際して、特に貸地

や老朽貸家

などの「低収益

・高コスト物件

」は相続税の負担感が強く維持も難しい為に押し付け合いになりがちなので、換金してお金で分けたり、生前対策の一環として売却を検討したいものです。

- ≪関連ページ≫

- ● 借地権(親族への無償貸地も含む)の解消の提案・実施★有利な承継

- ● 小作権の解消の提案・実施★有利な承継

売却の

時期について

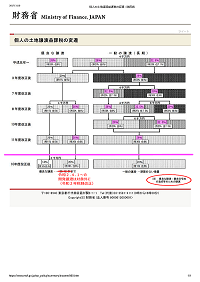

土地は譲渡所得税率・住民税が

アップすると、手取り額が減るのでその前に。

過去の土地譲渡税率の変遷については こちら(財務省のHPより抜粋⇒一部弊社加筆)>>>

不動産オークション・競争入札による売却の提案

●土地を換金される場合、全ての推定相続人が納得のいくように透明性のある数十社もの買取業者による競争原理

を用いた不動産オークション

や競争入札

がオススメです。

弊社では、特に、戸建・マンション分譲用地

向きの土地売却に有効です。田畑・生産緑地の売却にも非常に有効です。

不動産オークション解説動画

複数の投資家に買取価格の競争入札!一棟マンション・ビル・文化住宅の売却には

●一棟

マンション・ビル・文化住宅の売却をお考えの方には、複数の投資家に買取価格競争の入札

がオススメです。全国的にも希少なオークション・競争入札を専門としている仲介業者

をご紹介しています。貸地・老朽建物の売却は手間暇かかるのでお早目にご相談を

●空家を売却

する場合の譲渡税の特例

2027年(令和9年)12月末までに、相続後未利用の空家

を譲渡する場合には、所得税が大幅に軽減される特例があります。(昭和56年5月以前の建築に限る)

≪関連ページ≫

●相続 空き家を使わず売った時の所得税を節税_不動産の有利な売却

●不動産を多く保有(所有)しているケースでの解決事例

●相続人が苦労しそうな老朽貸家、貸地・小作地があったケースで相続税申告・遺産分割の解決事例

●不動産を売却して解決した事例。遺産分割の資金や納税資金を捻出。生前中の売却も有効

※遺産分割や相続登記未済の不動産がある場合は

●遺産分割や相続登記していない不動産に国が警鐘!相続を放って置くのはNG

※取り壊し未済の朽廃寸前の建物が残っている場合は

●管理不全(老朽危険)な空き家に厳しい措置

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

AI税務調査の対策

このサポートを詳しく見る

相続手続きの代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。