二次相続を見据えた遺産配分の提案「相続財産の遺産分割協議方法」

財産配分で一次相続(1次相続)と二次相続(2次相続)続の合計額は数百万~数千万円単位で変わります。当事務所では一次相続(1次相続)時に二次相続(2次相続)を見据えた遺産分割方法を提案しています。実際には配偶者の生活費・施設に入所した場合の費用・自宅の修繕費・子の住宅取得資金贈与ほか、最近できた「配偶者居住権」の利用なども考慮しています。

遺産配分で相続税額が大きく変わるポイントを動画で分かりやすく説明していますので、是非ご覧ください!

遺産配分で相続税額が大きく変わるポイントを動画で分かりやすく説明していますので、是非ご覧ください!

財産配分や相続人の数により、税額はこんなに変わる!

亡くなるのは、お父さんだけではなく、 お母さんもいつかその時が来てしまいます。 ということは、 お母さんの相続の際にも、相続税の率が高くなる影響を受ける ということです。

基礎控除額・・・3,000万円+600万円×法定相続人の数

| 法定相続人の数 | 基礎控除額 |

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

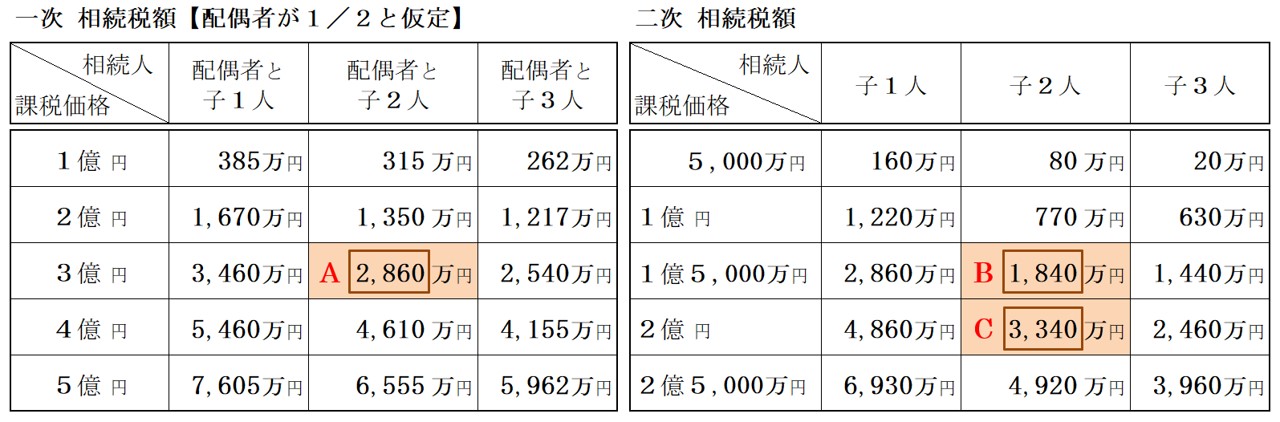

一次 相続【配偶者が1/2】と仮定(課税価格が1億円・2億円・3億円・4億円・5億円) と二次 相続税額(課税価格が5,000万円・1億円・1億5,000万円・2億円・2億5,000万円)

*財産(課税価格)が基礎控除を超える場合、相続税申告が必要*「配偶者の税額軽減」や「居住用宅地特例」は、申告が必要

相続マイスターが上記の表を解説

上記の表のように、父(1次)の遺産3億円として、

財産を有していない母が1/2相続すると、

1次と母死亡時の2次とのトータル相続税額は

A 2,860万円+B 1,840万円 = 4,700万円 になります。

仮に、母が既に 0.5億の財産をもっているところに母が1/2相続してしまうと

二次相続(2次相続)時の遺産は、0.5億円+3億円×1/2=2億円となり、

二次相続(2次相続)相続税額は C 3,340万円(1,500万円up)に跳ね上がります。

結果、1次+2次のトータル税額は、

A 2,860万円+C 3,340万円=6,200万円にもなります。

もし、ここで1次の母相続分を1/3に抑えると、

トータル税額は、5,600万円となり、600万円の節税が可能となります。

このように、母死亡時の二次相続(2次相続)税額を考えずに、父の相続をしてしまうと、

子どもが支払う相続税のトータルは、増えてしまうわけです。

遺産分割協議の関連 詳細ページ

- ①遺産分割協議書の作成の提案と相続の仕方の基本を解説

- ②遺産分割協議の提案/相続納税を意識した遺産分割の提案・相続税連帯納付義務の驚異

- ③遺産分割協議の提案/相続評価以外の価値や、生前贈与・介護などの寄与分も考慮した遺産分割の提案

- ④遺産分割協議の提案/相続人を決めた方が良い財産の一部分割協議の提案

- ⑤遺産分割協議の提案/税務に留意した遺産分割協議書を作成

- ⑥遺産分割協議の提案/遺産分割検討表を作成

- ⑦遺産分割協議の提案/数次相続(続けて相続発生)の遺産分割協議

- ★二次相続(2次相続)を見据えた「相続財産の遺産分割方法」の提案

- ★一次相続(1次相続)+二次相続(2次相続)の合計の相続税の最適な遺産配分を

- ★同族法人が土地建物を利用している遺産分割

- ★個人事業財産の遺産分割方法の提案

- ★相続税の申告_作成から提出・手続の方法、10ヶ月の流れを解説

マイナンバーも脅威に! (納税者番号制度)

全国民別の資産収入(株や投信、個人年金、満期保険金、利息、家賃など)と年齢を突合した税務調査ができるので、生前贈与・ヘソクリのチェックが増々厳しくなりそうです。 当局は過去10年分の預金などの増減履歴を入手可能なので、相続税試算や財産配分検討の段階から名義預金などの検証が重要と言えるでしょう。≪関連 詳細ページ≫AIによる相続税の税務調査をヘッジ●税理士意見書面の為の名義預金・名義株・名義保険の確認作業

正確に相続税を節税するには・・・

- ① 税務当局が遺産認定してきそうな名義預金やヘソクリ、名義保険 などを検証した上で相続税を算出

- ②1次+2次のトータル相続税が節税できる配偶者相続分をシミュレーション

- ③ 1次2次別に相続人ごとの納税を考慮した財産配分プランを立案

- ④ ③に応じた・・・・・遺産分割協議の助言や遺言・保険など

- ⑤ 相続申告の際は、技術を駆使し土地評価を下げて相続税節税 & ヤキモチ減らし

- ⑥ “正確な贈与” や “財産の法人化”、などで相続財産を減らす

- などがポイントになります。

相続節税や争族防止は、

豊富な実績と専門知識を持つ弊社にお任せ下さい。

≪関連 詳細ページ≫

●相続税の節税は選ぶ税理士で変わる!申告や対策の方法を税理士法人が解説

●遺産配分で相続税の節税

●相続人に重度の認知症の人がいる場合、相続手続きが進まず、やむ無く法定後見の申立

●相続の遺産分割の留意点

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

AI税務調査の対策

このサポートを詳しく見る

相続手続きの代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。