農地や生産緑地の納税猶予が絡む相続税申告の解決事例

![]()

農地・生産緑地を複数箇所にお持ちの方が亡くなられた場合の相続税申告で、どの農地・生産緑地を誰が相続すれば良いかを解決した事例です。

相続税申告の解決事例・・・生産緑地を複数箇所お持ちの方の例

兵庫県宝塚市に複数箇所の農地をお持ちの兼業農家のお客様で、2ヶ月前に亡くなった亡夫から配偶者と子供がどの農地を誰が相続すると良いかと相続税納税できるかの不安を抱えてらっしゃいました。

大きく3つ(土地の)特徴を持ったABCの土地をお持ちでした。

- Aの生産緑地・・・私道にのみ面し、公道に面していない農地

- Bの生産緑地・・・私道にも、公道にも面していない無道路の農地

- Cの生産緑地・・・公道に面した農地

相続ステーションが提案し、解決した手法は

将来のことを考えて、次の3つの提案が必要と考えました。

- point1_どの農地を母が相続し、納税猶予すべきか?

- point2_どの農地を子が相続して、土・日しか耕作できない子が納税猶予すべきか?

- point3_どの農地を子が相続して、子が活用すべきか?

●どの農地を母が相続して、母が納税猶予すべき?

A.の農地(公道に面していないが、私道に面している生産緑地)

B.の農地(道に面していない無道路の生産緑地)

⇒ A・Bともに母が相続して、母がJAに5年の「特定農地貸付」を行う前提で納税猶予を受ける。それにより、子の相続税の税率が下り子の相続税が500万円下る。又、母死亡時には猶予相続税は免除の上、生産緑地も解除できることから、母の死亡後に子が納税猶予を受けるべきか隣地所有者に売却すべきかなどは周辺の状況により再考できる。

⇒ 子が納税猶予を受けた場合は、子が終生営農となり、他人本位の「特定貸付」では将来不安が残ることから子は納税猶予を受ける農地相続はしなかった。

●どの農地を子が相続して、子が活用や売却すべき?

C.(公道に接道している生産緑地)

⇒ 子が相続して、子が活用。

幹線に面している1,000㎡を超える農地だが、道路より相当地盤が低かった為に土地評価を下げて相続税の負担を2500万円程度軽減できた。その上で土地活用については造成工事代を支出してくれるロードサイド型の定期借地人を申告期限ギリギリで目処をつけられた。

弊社では生産緑地の相続手続きや遺言作成の際に農地ごとにどの相続がベストかを都市計画法や建築基準法も考慮して何通りもシミュレーションの上、助言しております。

関連ページ

- ● 特定生産緑地のポイント・・・農地の相続税納税猶予の適用判断・実施/納税方法

- ● 他力本願の農地相続税の納税猶予計画はご注意を・・・特定生産緑地の相続「JAや専業農家への特定貸付農地・福祉農園」で納税猶予を受ける場合の注意点

- ● 生産緑地・農地 オーナーの為の相続申告コンサル/納税猶予・活用・売却

- ● 路線価評価で節税できる!「24種の土地」該当チェックリスト

他の解決事例

生産緑地と市街化調整区域に農地がある場合の解決事例

評価が上がりそうな調整農地は子、生産緑地は配偶者相続で節税・・・相続ステーションからの提案・解決方法はこちら>>

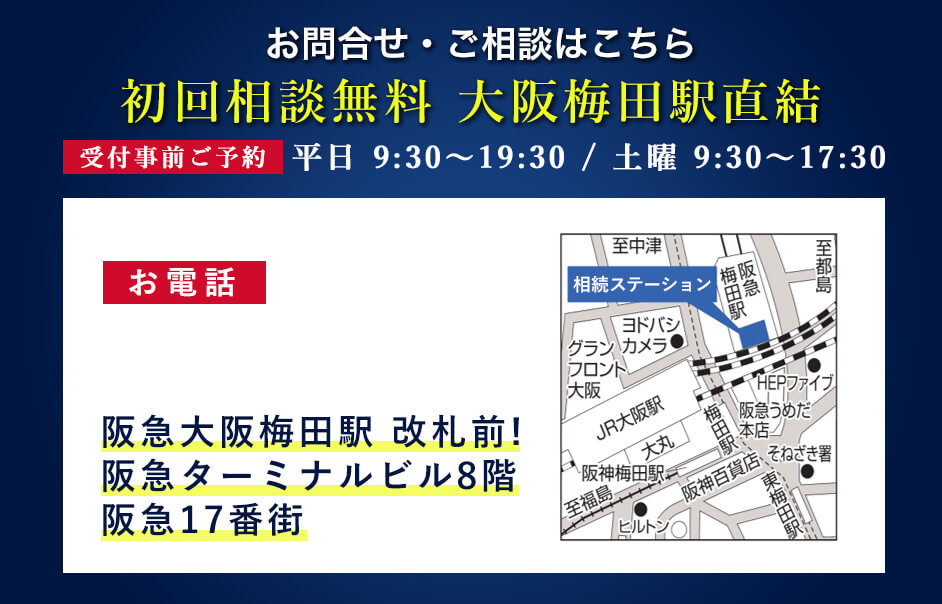

農地・生産緑地が絡む特殊な相続税申告ケースに当てはまる方向けの初回無料相談実施中

農地をお持ちの方の相続税申告、相続手続きや遺言書の作成など相続に関わるご相談は相続ステーションにお任せ下さい。

相続ステーションの農家出身の税理士が親切丁寧にご相談に対応させていただきますので、まずは初回無料相談をご利用ください。

関連ページ

- ● 倍率評価土地の固定資産評価を下げて相続税を節税

- ● メール問合せフォーム【ご相談予約】

- ほかにも様々な相続対策・生前対策メニューをご用意しておりますのでご覧ください。

解決事例の他の記事

- ●土地評価を適正に下げて、まとまりにくかった遺産分割が成立した上、相続税も節税できた解決事例

- ●不動産を多く保有(所有)しているケースでの解決事例

- ●代償分割で土地の共有相続を回避できた解決事例

- ●持っていた建物と土地を売った結果、相続税の負担が減少した事例

- ●適正な土地評価によりスムーズに遺産分割と相続税を節税できた解決事例

- ●配偶者の保有財産が多かった為トータルの相続税を考えて遺産分割をしたケースでの解決事例

- ●相続の話をしづらい時の相続手続きと相続税申告の解決方法

- ●相続人の仲が良くない場合の相続税申告と遺産分割の解決事例

- ●税務署からお尋ね書が届いたケースでの解決事例

- ●相続手続きの全て【必要書類の取得・名義変更・相続税申告】を代行した事例

- ●相続税申告で税務調査が回避できた事例

- ●遺言執行者が相続人であった場合の解決事例

- ●配偶者居住権を使った遺言で住み続けられる安心感と相続税を節税

- ●自社株の相続税納税猶予を使った解決事例

- ●一次相続で配偶者に相続してもらいすぎた二次相続の節税対策

- ●相続人に子供がいないケースでの解決事例

- ●相続人の中に住宅ローン、年金暮らし、離婚などでお金が要りそうな人がいる場合の遺言書での解決事例

- ●将来、評価が上がりそうな調整区域の農地は子、生産緑地は配偶者相続で節税

- ●不動産を売却して解決した事例。遺産分割の資金や納税資金を捻出。生前中の売却も有効

- ●親族との共有の土地や親戚に無償で貸与している土地があったケースの解決事例

- ●相続人が苦労しそうな老朽貸家、貸地・小作地があったケースで相続税申告・遺産分割の解決事例

- ●農地や生産緑地の納税猶予が絡む相続税申告の解決事例

- ●遺言書が無かったからもめた(トラブル)事例ケース

- ●専門家に相談して作った公正証書遺言でも相続改正決定以前に作っていたケース

- ●市街化調整区域から市街化区域に変更予定の土地を生前贈与して相続税が節税できたケース

- ●相続税申告後の税務調査で少額の修正申告で済んだ事例

相続税申告と相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,300件を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続の

評価減と相続節税

このサポートを詳しく見る

遺産分割・

協議のサポート

このサポートを詳しく見る

AI税務調査の対策

このサポートを詳しく見る

相続手続きの代行と

遺産整理

このサポートを詳しく見る

不動産活用・売却、

農地・生産緑地の相続

このサポートを詳しく見る

自社株納税猶予・海外

居住者・海外財産・

相続税還付

このサポートを詳しく見る

生前・相続対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。