相続税路線価とは?路線価を使って相続税の計算方法を解説

遺産の中に土地があった場合、その価格は相続開始時点の時価で計算します。

しかし土地の価格は、実勢価格や相続税路線価、固定資産税評価額など、評価方法によって大きく異なるのです。

相続税を計算する際には国税庁が発表している相続税路線価を使用しますが、適切に評価しなければ相続税を余分に納めることになってしまうかもしれません。

本記事では、相続税路線価とは何かを解説するとともに、相続税を減額できる土地、路線価の調べ方、路線価図の見方などについて詳しく説明していきます。

相続税の路線価とは?

「路線価」とは、路線(道路)ごとに割り振られた土地単価のことです。

主に市街地の道路に設定されており、その道路に面する宅地1㎡あたりの価格を千円単位で表しています。

路線価には、固定資産税を計算する際に用いる「固定資産税路線価」もありますが、単に「路線価」と呼ぶときは「相続税路線価」を指すことが一般的です。

土地には5種類の価格がある

預貯金や有価証券といった現金化しやすい遺産ならば、簡単に正確な金額を把握できます。

しかし、土地は価格を決めるのが難しい財産です。

市況によって価格が変動するため、時価を予想しにくいこともその一因でしょう。

土地を評価する際は、価格を決める指標が5つもあるという点に注意が必要です。

まずは、その5つを確認しておきましょう。

| ①実勢価格 | ②地価公示 | ③相続税路線価 | ④固定資産税評価 | ⑤基準地価 | |

| 使用目的 | 土地売買 | 土地売買 | 相続税・贈与税の計算 | 固定資産税・不動産取得税の計算 | 土地売買 |

| 実施機関 | 当事者同士 | 国土交通省 | 国税庁 | 総務省・市区町村 | 都道府県知事 |

| 基準日 | その都度 | 1月1日 | 1月1日 | 1月1日 | 7月1日 |

| 公表日 | その都度 | 3月 | 7月 | 3年ごと | 9月 |

①実勢価格(不動産取引価格)

実勢価格とは、実際に土地取引がおこなわれて成立した価格です。

不動産の売買価格は当事者(売主・買主)の事情や市況によって変動するため、短期間で大きく変わる可能性があります。

②地価公示(公示価格)

国土交通省土地鑑定委員会が公表している「標準的な土地についての正常な価格」です。

主に、一般の土地取引、不動産鑑定、公共事業用地の取得価格算定、国土利用計画法による土地の価格審査などに用いられます。

③相続税路線価

主に、相続税や贈与税の計算に用いられる指標です。

地価公示を基準に国税庁によって計算されており、1㎡あたりの「宅地」の価額を示しています。

④固定資産税評価

主に、固定資産税や不動産取得税の計算に用いられる価格です。

市区町村によって地価公示を基準に計算され、そこから造成費や個々の地形などにより補正しています。

⑤基準地価

都道府県知事が判定し公表している「標準的な土地についての正常な価格」です。

主に、土地取引規制時の価格審査、地方公共団体等による買収価格算定などに使われます。

以上が、主な公的土地評価方法に使われる指標です。

①実勢価格、②公示価格、③相続税路線価、④固定資産税評価の4つで「一物四価」、⑤基準地価を含めると「一物五価」と呼ばれています。

一物五価はそれぞれ評価目的が異なる

このように、ひとつの土地に複数の評価方法がある理由は、それぞれの使用目的が異なるからです。

実際の不動産売買から割り出した実勢価格と税金を納めるための固定資産税評価では、目的が違いすぎるため価格にも大きな差があります。

正確な税額を知りたいのなら、適切な評価方法を使うことが大切です。

いつの路線価を使用すればよいのか

相続税路線価は、毎年1月1日時点の価格とされており、その年の1月1日~12月31日に発生した相続に適用されます。

ところが、公表は毎年7月です。

相続開始のタイミングによっては、最新版の路線価が公表されるのを待たなければならないでしょう。

| 相続開始 | 公表前(1月1日~6月30日頃) | 公表後(7月1日頃~12月31日) |

| 相続税計算 | 路線価の公表を待って、土地評価額を計算 | 公表された路線価を使って、土地評価額を計算 |

ここで注意すべきは、相続税の申告・納税期限は「相続が開始した翌日から10ヵ月以内」だという点です。

路線価の公表を待ってから土地の評価額を算出する場合は、相続税計算や納税準備を期間内に終わらせるため気をつけなければなりません。

しかし、相続税の申告期限が迫っている中、土地がいくらになるのかわからないのは不安でしょう。

路線価の公表前に、おおよその見当をつける対策として次の2つが考えられます。

路線価の見当をつける方法①地価公示

先ほど紹介した通り、地価公示は公共事業等で取引される際の算定根拠となる価格です。

地価公示は、路線価と同じく毎年1月1日に算定され、路線価より早い3月に公表されます。

相続税の計算に使われる路線価は地価公示水準の8割程度で計算されているため、次の計算式でおおよその見当がつけられるでしょう。

| 相続税路線価=地価公示×0.8 |

路線価の見当をつける方法②固定資産税評価額

見当をつけるもうひとつの方法は、固定資産税評価額を利用する方法です。

固定資産税評価額は、毎年5月に発送される固定資産税納税通知に記載されています。

固定資産税評価額は、地価公示の7割程度で算定されているため、次のような計算をおこなえば路線価を割り出せるというわけです。

| 相続税路線価=固定資産税評価額÷0.7×0.8 |

ただし、固定資産税評価額は3年ごとの評価となるため、その年の相続税路線価とは一致しない可能性もあります。

相続税申告は、正しい路線価公表を待ってから

公示価格も固定資産税評価額も、本来は相続税の計算以外の目的で用いるものです。

そのため、これらを使った概算と実際の相続税路線価とが異なることも珍しくありません。

概算はあくまでも目安にとどめ、路線価発表後に改めて適切に計算してから相続税を納めましょう。

相続税路線価を調べる方法

相続税路線価は公開されているため、誰でも閲覧することができます。

路線価を調べる方法として、代表的なものは次の3つです。

路線価の調べ方(1)国税庁のWebサイト

国税庁が運営しているWebサイト「財産評価基準書 路線価図・評価倍率表」には、直近7年分の路線価が掲載されています。

閲覧手順

1.相続が発生した【年】を選択

2.調べたい土地のある【都道府県】を選択

3.財産標準基準書目次で【路線価図】を選択

4.【市区町村】を選択

5.地名(町または大字)から【路線価図ページ番号】を選択

国税庁Webサイトの路線価図は、紙の地図を元に作られているため、地名によっては複数の路線価図ページ番号が表示されます。

その場合は、ひとまず適当な番号を選択し、表示された画像に該当地域が含まれていないときは隣接地域に移動しましょう。

道路地図や住宅地図などの広範囲が掲載されている紙の地図を利用したことがない人にとっては、少し要領がつかみにくいかもしれません。

路線価の調べ方(2)全国地価マップ

一般財団法人・資産評価システム研究センターが運営する「全国地価マップ」では、直近4年分の相続税路線価と固定資産税路線価、直近5年分の公示地価など4つの土地評価情報を調べることができます。

閲覧手順

1.掲載マップ一覧から【相続税路線価等】を選択

2.初めて利用する場合は「利用規約」や「留意事項」をよく読み、同意「する・しない」を選択

「同意する」を選択した場合は、次のページに遷移

3.調べたい土地を【郵便番号・住所】で検索、あるいは【住所一覧】【地図】から選択

「全国地価マップ」では、表示範囲の移動や拡大・縮小を感覚的に操作することができます。

また、駅名や施設名などによる追加検索も可能で、スムーズに探すことができるでしょう。

路線価の調べ方(3)税務署等の窓口

全国の国税局、国税事務所、税務署でも路線価を調べることができます。

また、国税庁の「路線価図・評価倍率表」に掲載されている情報よりも過去の路線価を調べたい場合は、国会図書館に所蔵されている資料を閲覧するとよいでしょう。

路線価が設定されていない場合

路線価が定められているのは主に市街地であり、それ以外の地域では路線価が定められていないことも珍しくありません。

路線価のない土地の評価額を計算する場合は、固定資産税評価額を元に下記の計算式を使います。

|

【倍率方式】 相続税評価額=固定資産税評価額×倍率 |

●固定資産税評価額

固定資産税評価額は、5月に送付される固定資産税納税通知書に掲載されています。

また、「全国地価マップ」でも確認可能です。

●倍率

「倍率」とは、地価事情の類似する地域ごとに定められた数値のことで、路線価と同じように国税庁Webサイトや全国地価マップで調べることができます。

相続税路線価図の見方

路線価図を見ると、様々な記号やアルファベットが表示されています。

「全国地価マップ」ではクリック・タップした場所の情報がわかりやすく表示されますが、「路線価図・評価倍率表」では自分で読み取らなければなりません。

ここからは路線価図の見方について、注目すべきポイントを説明しましょう。

路線価図のアルファベット・記号はどのような意味がある?

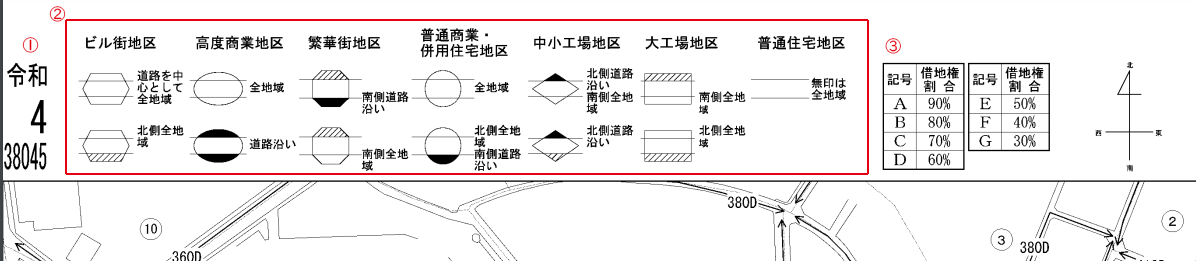

「路線価図・評価倍率表」で目的の土地がある地図ページを開くと、上部にこのような図が表示されます。

これらの数字や記号の意味は、下記の通りです。

ポイント①路線価の評価年

相続税を計算する際に適用される路線価は、相続が開始した年のものとなります。

この図では「令和4」とありますので、令和4年1月1日から12月31日に開始した相続の評価にしか使えません。

相続は、被相続人が亡くなったことを相続人が知った日に開始します。

正しい路線価図を見ているかどうか、評価年を必ず確認するようにしましょう。

下段の大きな数字は、ページ番号です。

ポイント②地区の用途

路線価が設定された路線の両側が、どのような用途で使われている地区なのかということが示されています。

斜線や黒塗りが片側だけの場合は、その路線に接した地域は片側ずつ用途が異なるということです。

ポイント③借地権割合

自分で購入した土地に家屋を建てた場合、その土地は所有物であり、自分で所有権を持っているということになります。

しかし土地を借りて家屋を建てた場合は、所有権ではなく土地を借りる権利を持っているということになり、その権利が借地権です。

その土地の権利は、土地の所有者である地主が持つ底地と借主が持つ借地とに分けられます。

借地権割合とは、その土地の権利のうち借地が占める割合を示すものです。

ケース別!評価額の計算方法をシミュレーション

では、実際に相続税評価額を計算してみましょう。

その年の路線価発表後に相続が発生し、相続した土地に路線価が設定されていたと仮定して、計算方法をシミュレーションしていきます。

相続税評価額の計算式

路線価が定められている土地の相続税評価額を求める計算式は、次の通りです。

|

【路線価方式】 相続税評価額=路線価×土地の面積(㎡) |

100㎡の土地を相続した場合の計算例

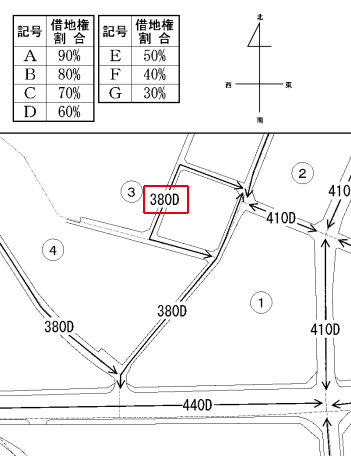

実際の路線価図を用いて、解説しましょう。

「380D」の数字は、その路線に面した土地1㎡あたりの単価です。

千円単位で表記されているため、「380D」は1㎡あたり38万円ということになります。

路線価方式で求めた相続税評価額は以下の通りです。

|

【路線価方式】 相続税評価額=38万円×100㎡=3800万円 |

少し広い路線では「410」、さらに広い路線では「440」との値がついていることから、利便性が高いほうが価値も高くなるということがわかるのではないでしょうか。

故人が土地を借りていた場合

「D」の部分が先ほど説明した借地権割合です。

故人が地代を払って土地を借りていた場合は、「借地権割合60%」が適用されるため、相続税評価額は次のようになります。

|

【路線価方式】 相続税評価額=38万円×100㎡×60%=2280万円 |

故人が土地を貸していた場合

逆に、故人が誰かに土地を貸して、借主がその土地に家屋を建てたというケースもあるでしょう。

このケースでは、貸宅地として相続税評価額を求めます。

|

【路線価方式】 相続税評価額=38万円×100㎡×(1-60%)=1520万円 |

このように、同じ土地でもすべてに所有権があるのか、借りているのか、貸しているのかによって、相続税評価額は異なります。

誰かに貸している土地は売却などの処分が難しいため、相続税評価額が減額され、納税額も軽減されるというわけです。

故人の所有する土地を確認する方法

遠方に暮らす家族が亡くなった場合などは、生前に所有していた土地をすべて把握できているとは限りません。

また、昔から家族で住んでいた土地について、所有権を考えたこともなかったけれど、実は借地だったというケースも珍しくないでしょう。

遺産に土地が含まれているのか、どのような権利を持っているのかを調べる方法は以下の通りです。

証明書を発行してもらう方法

固定資産を証明するための書類は、以下の4種類があります。

●固定資産税納税通知書

既に何度かお話している「固定資産税納税通知書」にも、所有する固定資産(土地・建物)の所在地や面積が記載されています。

毎年5月に発行・送付されており、納税後は「固定資産税納税証明書」を発行することも可能です。

●固定資産評価証明

固定資産税台帳に登録された「評価額、課税標準額等」を証明する書類で、毎年4月1日以降に直近6年分の証明書を発行できます。

●固定資産物件証明

固定資産税台帳に登録された事項のうち、不動産登記簿(土地・家屋)に登録されているものと同じ事項を証明する書類となりますが、あまり用いられていません。

毎年4月1日以降に、最新年分のみ発行可能です。

上記の書類は市区町村役所の担当課窓口で取得する方法が一般的ですが、自治体によっては郵送やコンビニ取得に対応している場合もあります。

まずは、土地の所在地である市区町村Webサイトや窓口で、取扱方法と必要書類などを確認するとよいでしょう。

登録情報を閲覧する方法

市区町村役所の担当課窓口で情報を閲覧する方法もあります。

閲覧できる情報は以下の通りです。

●固定資産(補充)課税台帳

固定資産の「所在・所有者・状況・課税基準となる価格・地目・地積」が登録された帳簿です。

毎年4月1日以降に、直近6年分の情報を見ることができます。

●土地・家屋名寄帳

納税義務者ごとの土地・家屋に関する登録事項「評価額・課税基準額・非課税物件・軽減減免税額」を一覧にした帳簿です。

毎年4月1日以降に、直近6年分の情報を閲覧できます。

●地籍図

土地の地番、形状、縮尺が記載された帳簿で、閲覧できるのは当年分のみです。

自治体によっては閲覧帳簿の写しを交付してもらえる場合もあるため、閲覧時に担当職員に確認するとよいでしょう。

地籍図が無い物件もあります。

相続税路線価は土地の形状や条件によって補正すれば減額

土地には様々な形があります。

きれいな四角形の土地と細長いL字型の土地、あるいは2方向を道路に挟まれた角地と私道の袋小路では、使い勝手にも大きな差があるでしょう。

単純に「路線価×面積」では、土地の形状や立地条件が考慮されないため適切な評価額とはいえません。

計りきれない部分を調整するために用意されている数値を「補正率」といいます。

路線価方式に補正率を加えた計算式は、次の通りです。

|

【路線価方式】 相続税評価額=路線価×補正率×土地の面積(㎡) |

評価額が減額される補正率5つ

主な補正率は下記の5種類で、土地の状況によっては複数の補正率を組み合わせるケースもあります。

ビル街地区や普通住宅地、工場地区などの土地区分に応じて細かく数値が決められているため、路線価の地区記号にも注意が必要です。

①奥行価格補正

奥行き価格補正とは、その土地の奥行きが長すぎる場合や短すぎる場合に適用されます。

例えば、同じ100㎡の土地でも、「10m×10m」よりも「20m×5m」や「4m×25m」の土地のほうが利用価値は低いため、評価額も低くなるというわけです。

②間口狭小補正

道路に面している間口が狭い土地は、出入りに支障をきたし利便性が下がる傾向にあります。

そのため、間口距離が短いほど補正率が高くなり、評価額が下がるというわけです。

③奥行長大補正

間口が狭いうえ、奥行きが長い土地には、奥行長大補正が設定されています。

ウナギの寝床のような形状は、ビルを建てる分にはそれほど影響がないかもしれませんが、住宅としては使い勝手が悪いものになるでしょう。

そのため、ビル街地区や大工場地区では補正率なし(1.00)ですが、普通住宅地では最大10%も減額となる補正率が設定されます。

④不整形地補正

不整形地とは、台形や三角形、多角形など、いびつな形状の土地を指します。

正方形や長方形の土地と比べると、宅地としても使いづらく利用価値が低くなるというわけです。

また、整形地であっても道路に対して斜めに接している場合も、不整形地補正が使われます。

不整形地の補正率を決める要素は、地区区分と地積区分、かげ地割合(陰地割合)の3点です。

⑤がけ地

がけ地補正は、通常の用途に利用できないような「がけ(崖)」がある土地に適用されます。

がけ地部分が多いと土地の利用価値が大きく落ちるため、補正率も状況に応じて4~47%と高めです。

また、がけ地があると日照などにも影響するため、補正率を決める要素にはがけち割合とがけ地のある方位が含まれています。

⑥ 造成費の減額

路線価方式の場合に雑種地、農地や原野・山林などを宅地化するとした場合の造成費相当額を控除します。

評価額が加算される補正2つ

ここまでは評価額を下げる効果のある補正でしたが、より利便性の高い土地には評価額が加算される補正もあります。

①側方路線影響加算

側方路線影響加算とは、「角地:2つの道路が交差している点(T字路を含む)の角にある宅地」や「準角地:ひとつの道路の曲がり角の内側にある宅地」に対しておこなう補正です。

2つの道路に面しているため、路線価が高いほうの道路を「正面路線」として相続税評価額の計算をおこないます。

|

【路線価方式】 相続税評価額=正面路線の路線価+(側方路線の路線価×側方路線影響加算率)×補正率×土地の面積(㎡) |

②二方路線影響加算

二方路線影響加算は、「2つの道路に挟まれている土地」に対しておこなう補正です。

側方路線影響加算と同じく、土地に面した2つの道路のうち路線価が高いほうを「正面路線」として相続税評価額を求めます。

|

【路線価方式】 相続税評価額=正面路線の路線価+(側方路線の路線価×二方路線影響加算率)×補正率×土地の面積(㎡) |

相続ステーションの税理士による評価方法を解説!実際に評価減されるケース

ここまでに紹介した方法で、相続した土地の概算についてはおわかりいただけたことでしょう。

しかし、多くの土地は複数の「補正要素」を抱えており、路線価や固定資産税評価からどれだけ補正して土地の評価額を算出するかは税理士の腕の見せ所の1つです。

一般的に土地は価格が大きいため、数%の補正率で数百万円以上の差額が生じることも珍しくありません。

ひとつひとつを適切に補正して、正しい相続税額を計算するためには、税や土地の専門家によるサポートが必要不可欠です。

必要以上に高額な相続税を納めることにならないように、遺贈や継承する財産に土地が含まれていることがわかった時点でプロに相談することをおすすめします。

不動産資格も併せ持つ相続ステーションには、土地評価に精通した税理士による27,200件超の土地評価実績があります。

まずは無料相談サービスなどを使って気軽にコンタクトをとってみてはいかがでしょうか。

「土地評価で節税24種」や

「土地評価を下げる為の徹底調査」など、減額に導いた具体的な記事をまとめているコンテンツも参考になるでしょう。

是非ご覧ください。

土地評価32事例と

路線価を使った計算方法の解説ページも!

- 土地評価事例_形の良くない土地

- 土地評価事例_道路と地面の間に高低差がある土地

- 土地評価事例_道路に提供している土地

- 土地評価事例_間口の狭い土地や奥行きの長い土地

- 土地評価事例_敷地内の私道に面した土地

- 土地評価事例_路線価のない道に面した土地

- 土地評価事例_2m未満の道に面した土地

- 土地評価事例_セットバック(中心後退)が必要な狭い道に面した土地(建築基準法上の無道路地)

- 土地評価事例_区分評価で路線価から大幅減額

- 土地評価事例_傾斜している土地

- 土地評価事例_自宅敷地での『地積規模の大きな宅地の評価』を適用

- 土地評価事例_アパート敷地で『地積規模の大きな宅地の評価』を適用

- 土地評価事例_空中に高圧線が通っている土地

- 土地評価事例_容積率積の違いで路線価から減額

- 土地評価事例_固定資産評価を修正し、相続税評価を減額

- 土地評価事例_線路沿いの土地

- 土地評価事例_お墓の近くの土地

- 土地評価事例_同族法人が建物を建てている個人の土地

- 土地評価事例_宅地化するには造成費が多額にかかる土地

- 土地評価事例_無道路の土地

- 土地評価事例_建替えが難しい土地

- 土地評価事例_都市計画道路の予定地・区画整理の予定地

- 土地評価事例_水路に接した土地

- 土地評価事例_道路の突き当りにある土地

- 土地評価事例_庭内神祀がある土地

- 土地評価事例_隣接のビル・マンション建築時に建ぺい率・容積率をつかってしまっている土地

- 土地評価事例_土砂災害警戒区域や急傾斜地崩壊区域にある土地

- 土地評価事例_河川区域や宅地造成・盛土造成規制区域にある土地

- 土地評価事例_土地の間に里道がある土地

- 土地評価事例_借地人が造成している土地

- 土地評価事例_市街化区域の田(生産緑地)の土地

- 土地評価事例_市街化区域にある畑の土地

- 倍率評価土地の固定資産評価を下げて相続税を節税

- 相続税路線価とは?路線価を使って相続税の計算方法を解説

相続税の節税は選ぶ税理士で変わる!申告や対策の方法を税理士法人が解説

上手な土地評価で相続税節税と遺産分け良いとこ取り!

土地評価を下げる重要性についてご覧いただけましたでしょうか?

ご覧頂けた方は土地評価を下げる重要性と、お持ちの土地の評価が下がるかもしれないということがお分かりになったかと思います。 ご自身の土地が24種のどれかにあてはまるか否か是非チェックしてみて下さい。

ひとつでも当てはまれば相続税の節税ができるため、思い当たる方はぜひ一度ご相談ください。

≪関連ページ≫

●あなたは大丈夫?相続で注意が必要な23のケース

●相続税の節税は選ぶ税理士で変わる!申告や対策の方法を税理士法人が解説

●失敗しない遺産分割19の提案

相続税申告・相続手続きの

サポート7つ

亡くなった方から相続や遺贈によって財産を取得した場合にかかる「相続税」。

その申告と納税は10ヶ月という限られた期間内で終える必要があります。

相続ステーションⓇでは、相続税申告累計3,000件超を超える実績と豊富な経験・ノウハウがございます。

相続専門の税理士がお客様に合ったサポートを提案しています。

相続税申告

トータルサポート

このサポートを詳しく見る

土地相続のコツは、

土地評価の減額・

節税・遺産分割

このサポートを詳しく見る

遺産分割サポート

このサポートを詳しく見る

AI税務調査の対策

このサポートを詳しく見る

相続手続きの代行

(遺産整理・遺言執行)

このサポートを詳しく見る

不動産相続、

農地・生産緑地の相続、

不動産の売却

このサポートを詳しく見る

その他の相続税

・相続の関連項目

このサポートを詳しく見る

相続対策・生前対策の

サポート6つ

相続税や争族は、生前対策次第で、かなり軽減できます。

相続ステーションⓇでは、様々なメニューの中から、財産内容やご相続人の状況に合った最適なサポートを提案しています。